¿Qué pasó con los bonos CER esta semana en el mercado? Trataremos de dar una visión constructiva.

Una gran parte de los argentinos, incluida una porción relevante de nuestra dirigencia política, lo considera “timba financiera”. Quienes estamos del otro lado del mostrador, siendo una minoría poco representativa, aludimos a él como la institución más necesaria para impulsar el desarrollo del país. Para quienes todavía no lo detectaron, me estoy refiriendo al mercado de capitales.

En la última semana, justamente ha sido un protagonista estelar en las noticias. El derrumbe de los bonos en pesos ajustados por la inflación (CER) ha dejado al desnudo las flaquezas no solo del programa económico actual, sino las consecuencias negativas por no haber podido construir un modelo de país consensuado que otorgue previsibilidad hacia adelante.

En esta línea, es importante abordar las dos dimensiones del problema de la deuda en pesos indexada: la coyuntural y la estructural.

¿Por qué hubo una “corrida” contra la deuda indexada?

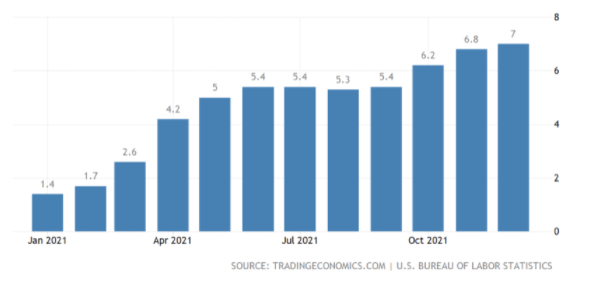

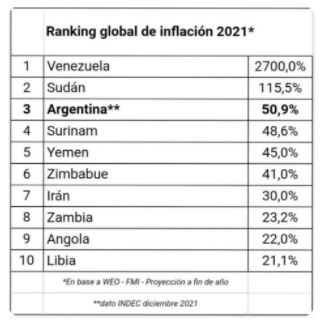

Hace tres meses atrás, la deuda en pesos ajustada por inflación era la vedette del mercado y el trade obligado. La aceleración de las expectativas inflacionarias tras los malos datos mensuales anunciados por el INDEC llevó a una desesperada demanda de estos bonos por parte de los inversores (institucionales, empresas y minoristas). Así, bonos que vencían hasta en 2024 presentaban una tasa de interés real negativa: su retorno era inflación menos “algo”.

Sin embargo, desde hace cuatro semanas esa percepción fue cambiando. Y allí identifico tres factores que podrían haber gestado la venta masiva de bonos durante estos días.

a) El Banco Central de la República Argentina no puede acumular reservas internacionales durante el período de más estacionalidad en la oferta de dólares producto de la liquidación de divisas provenientes de las exportaciones de la cosecha gruesa. En el acumulado del año solo compró poco menos de USD 1.000 millones contra los USD 6.000 millones acumulados en igual período del año 2021. Esto, más temprano que tarde, implica problemas para domesticar las presiones contra el dólar a partir del segundo semestre.

b) El Gobierno no tiene un plan antiinflacionario claro. Da la sensación de que el aumento de la nominalidad no le preocupa a los hacedores de política económica en la medida en que la recaudación tributaria se beneficie del denominado impuesto inflacionario. Sin embargo, la percepción es que se trata de una dinámica insostenible hacia adelante, con altos riesgos económicos y una situación incontrolable para el manejo de la deuda indexada.

c) El rumbo de la trayectoria de las cuentas públicas y las metas fiscales acordadas con el FMI comienza a ser divergente, con el agravante de que esta dinámica pueda acelerarse a medida que más cerca esté el calendario electoral de 2023.

Estos tres factores erosionan la situación de fondo. Luego, habrá que analizar si el movimiento bajista de más de 15% a lo largo de toda la curva pesos CER lo disparó la necesidad de fondos para el pago de importaciones de energía o la propia estacionalidad de mayor demanda de dinero por parte de las empresas.

Lo cierto, es que las pérdidas fueron grandes, dejó a varios damnificados y sacó a relucir la inestabilidad sobre la que está apoyado el financiamiento de cortísimo plazo del fisco.

Mirando la situación estructural

En números concretos, la salida de entre USD 400 millones y USD 500 millones de la deuda indexada a través de Fondos Comunes de Inversión generó un tembladeral que deja al descubierto las vulnerabilidades. Estamos hablando de entre el 0,15% o 0,1% del PBI doméstico, según el tipo de cambio que se considere. Solo esto bastó para que el programa de financiamiento oficial quede en pausa y a prueba en las próximas licitaciones quincenales.

Pero esto es consecuencia de decisiones que trascienden este gobierno puntual.

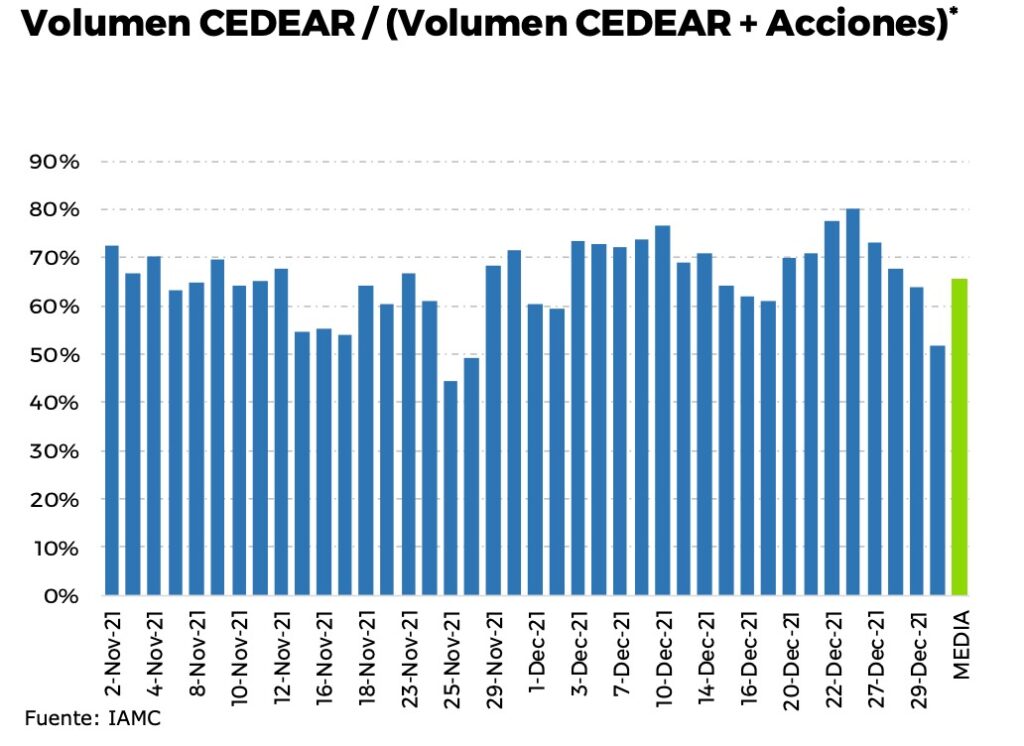

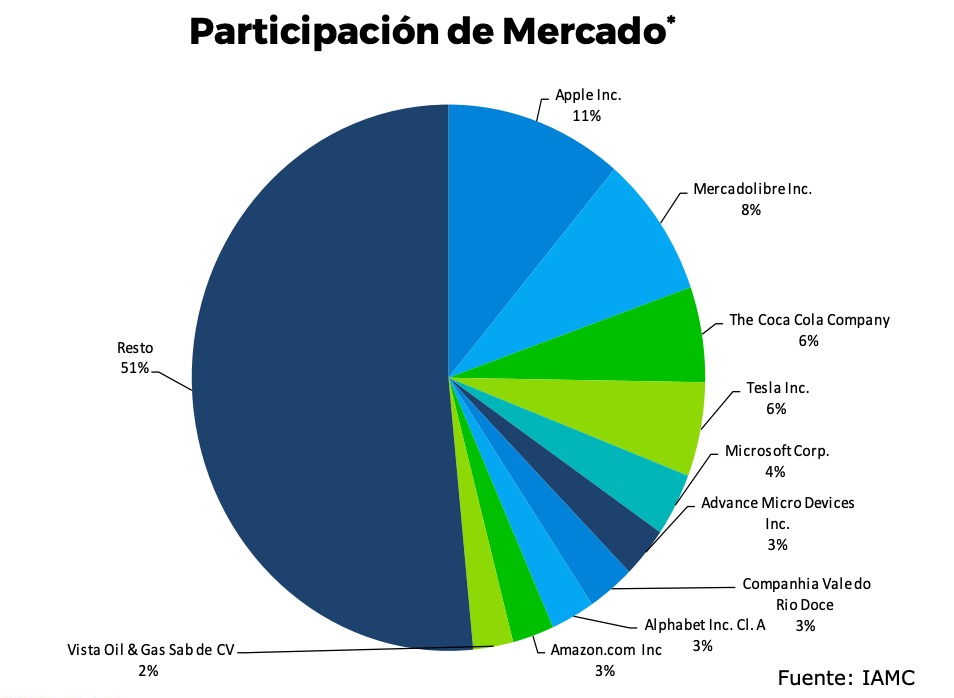

Dejan al descubierto la incapacidad que tuvo el país para desarrollar el mercado de capitales de manera robusta, fortaleciendo su función principal: canalizar el ahorro doméstico para potenciar la producción privada y el crecimiento.

Lógicamente que esto se sustentó en tres cuestiones fundamentales:

1- La pendularidad de la economía argentina atentó contra la estabilidad y desarrollo del mercado de capitales, trayendo consigo reglas de juego cambiantes, informalidad y escasos incentivos para impulsar esta institución.

2- La ignorancia financiera que acecha a una gran parte de la sociedad argentina, permeable a discursos oportunistas de turno de nuestra clase dirigente.

3- El desconocimiento de la historia económica global donde la evidencia empírica sustenta la idea de que para lograr un desarrollo económico sustentable es condición necesaria tener un mercado de capitales amplio, moderno y que canalice correctamente el ahorro privado en proyectos de inversión que generen riqueza.

Las tres características mencionadas derivaron en la ausencia de inversores institucionales capaces de moldear y matizar los bruscos cambios de humor de los flujos de capitales globales, con el agravante de que el permanente desequilibrio de las cuentas públicas lleva a un inexorable crowding out del escaso financiamiento disponible a nivel doméstico.

Mientras esta cuestión estructural no sea abordada, repensada y cambiada, estaremos atados a movimientos espasmódicos como los de esta semana con los bonos CER, dejando al país a un paso irreversible de un nuevo caos financiero.

¿Podremos evitarlo esta vez? Depende del consenso que se logre y la voluntad que se tenga para cambiar el rumbo.