En vez de discutir ideas de fondos, los argentinos como apasionados que somos discutimos temas superficiales sin mucho conocimiento ni tecnicismo detrás. Esta vez, el concepto que se transformó en trending topic fue la tasa de interés. A continuación, hago un aporte al tema.

A nivel local, la semana económica estuvo centrada sobre la el nivel de tasas de interés que había en Argentina. El punto de partida del debate lo inició el candidato a presidente opositor, Alberto Fernández, que señaló que dejaría de pagar “las elevadas tasas de interés de las Leliq y con ello financiaría un aumento del 20% para todas las jubilaciones”.

Más allá del tinte electoralista que puede denotar esa declaración, una vez más creo que la ignorancia económica que tienen muchos actores relevantes de nuestra sociedad ha quedado en evidencia cuando tomaban postura sobre este tema.

Mi intención con esta columna es esclarecer algunas cuestiones en torno a este tema, obviamente a partir de los datos, para que usted, como inversor, pueda llevar adelante la mejor estrategia de inversión para proteger (y hacer crecer) su ahorro.

Antes de comenzar, me gustaría preguntarle.

¿Usted cree que sobra tasa de interés o que hace falta…?

Espero aclarar el panorama a continuación…

El origen de las Leliq

Las Letras de Liquidez (Leliq) son instrumentos de política monetaria utilizados por el Banco Central de la República Argentina (BCRA) para poder controlar la cantidad de dinero que circula en la economía. Las Leliq sólo pueden ser compradas por los bancos comerciales y no por el público en general.

La idea es que los tenedores de instrumentos que emite el BCRA sean sujetos que estén regulados por la propia entidad, de manera de disminuir los riesgos de permanencia, tomando como experiencia la mala praxis que ocurrió con las Lebac durante la crisis de 2018.

De esta manera, acá tenemos un primer error conceptual de importancia en la visión de Alberto Fernández: las Leliq y su tasa de interés son herramientas del BCRA para hacer política monetaria y no son recursos líquidos que pertenecen al Tesoro y que se puedan usar discrecionalmente, para financiar aumentos salarios, jubilaciones o cualquier otra partida de gasto público.

Detrás de las Leliq, los plazos fijo

Hemos escuchado hablar de “bicicleta financiera” durante mucho tiempo, un cliché extremadamente repetido por gente que tiene escasa idea sobre cómo funciona el canal del ahorro y la inversión.

Con el fin de que las “elevadas” tasas de interés que recibían los bancos por las Leliq se traslade a los plazos fijos, el BCRA permitió realizar, transitoriamente, encajes (el dinero que tienen que dejar en el BCRA para garantizar el repajo delos depósitos a plazo) en forma de Leliq.

Así, los bancos podrían ofrecer un mayor rendimiento por los plazos fijos que otorgaban a los depositantes, teniendo recursos necesarios para fomentar el crédito al sector privado.

Desde ya que las condiciones macroeconómicas del país tuvieron un impacto negativo significativo sobre la expansión del crédito al sector privado, pero la situación bancaria hubiera sido mucho peor si el BCRA no se ocupaba de recrear ciertos incentivos para que los ahorristas dejaran su dinero en el banco.

Sin incentivos para ahorrar, el crédito de largo plazo nunca aparecerá y, por ende, la capacidad de desarrollo del país quedará meramente limitada a una expresión de deseo.

Es la inflación, no la tasa

Finalmente, me gustaría dejar en claro mi postura contraria a los que señalan con mucho desparpajo sobre la existencia de la bicicleta financiera.

Horrorizados por la elevada tasa de interés, critican y estigmatizan al ahorrista. Esos críticos hacen una omisión que, a esta altura del partido, me parece mal intencionada: se refieren a la nominalidad de la tasa de interés y no a la variable real, que implica descontar la inflación.

Así, se quejan cuando los bancos pagan a los ahorristas la estrepitosa tasa de interés de 50% anual por un plazo fijo. ¡Pero omiten señalar que la inflación de junio fue del 55% anual!

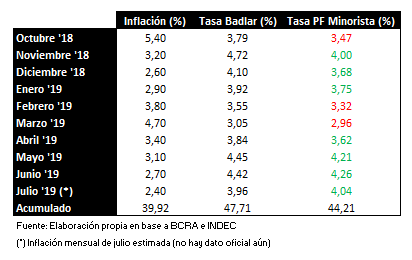

En relación a lo anterior, hice el siguiente ejercicio. Desde la aplicación del nuevo esquema monetario, el 1 de octubre pasado, la tasa de interés “ha venido subiendo”, pero porque la inflación se fue acelerando.

Si uno hubiera realizado un plazo fijo a 30 días a la tasa vigente al 30 de septiembre y lo hubiera renovado el último día hábil del mes siguiente a la tasa de mercado, hoy tendría una ganancia real de 4,29% contra la inflación acumulada.

Así, los datos demuestran que la “excesiva tasa de interés” del sistema financiero no es más un cliché político de campaña que sirve para sacar de foco lo realmente importante.

De esta manera, cuando alguien le hable sobre la bicicleta financiera y la “timba”, dígale que la tasa de interés es la adecuada para fomentar, de una vez por todas, el tan necesario ahorro en el país.

Sin ahorro, no hay inversión. Y sin inversión, no hay perspectiva económica favorable para el país.

No tenga miedo al debate, los datos están a su favor.