|

|

|

|

|

|

|

|

|

|

A esta altura del año, con más de 8 meses de evidencia empírica, podemos señalar que se trató del peor arranque histórico para los bonos globales, independientemente de lo que ocurra de aquí hasta el fin de 2022.

El ETF AGG, que representa al Índice de Bonos Grado de Inversión de los Estados Unidos, acumula una caída de 12%. También esa baja es replicable a cualquier fondo o ETF que replica la curva de los bonos del Tesoro estadounidense.

Hay una razón tangible y racional de este deprimido arranque de año para el universo de la renta fija: los bancos centrales, con la Reserva Federal liderando, debieron acelerar como nunca antes su ajuste de política monetaria para atender la mayor inflación registrada en los últimos 40 años.

Así, la tasa que mueve la FED es un leading indicator para el resto del costo del dinero a nivel global. Y con la fed fund rate pasando de 0% a 3,25% en seis meses los bonos a nivel global no tenían otro destino que caer fuertemente. Sus precios caen y sus retornos se acomodan a la nueva realidad de la política monetaria global.

En este aspecto, uno puede ver el vaso medio lleno. La gran caída de la renta fija mundial permitió abrir oportunidades para el portafolio en un nicho de mercado que estaba obsoleto desde hace, por lo menos, tres años. El retorno que ofrecían era tan magro, comparado con la inflación creciente, que había un sesgo a sobreponderar la exposición de la renta variable en las carteras en busca del “alpha” (exceso de rendimiento) que no ofrecían los instrumentos de renta fija.

En la actualidad podemos ver rendimientos anuales de entre 4% y 5% nominales en muy buenos créditos, tanto soberanos como corporativos. De hecho, cuando uno mira la curva de rendimientos de los bonos más seguros del mundo, los del Tesoro de Estados Unidos, la nota con vencimiento a 1 año ya está rindiendo 3,99%.

Seguramente te preguntarás si esos retornos son realmente atractivos con una inflación que navega al 8% en la principal economía del mundo. Y mi respuesta es que sí, sobre todo para inversiones de 3 a 4 años de plazo, ya que el nivel inflacionario debería ir convergiendo a la zona de 5% para la segunda mitad de 2023. Existen evidencias de descompresión en la cadena de provisión global, que sumado a la política monetaria dura y un soft landing, deberían ser suficiente para encarrilar las expectativas inflacionarias de mediano plazo.

Ahora bien, dicho esto, es necesario desentrañar una cuestión no menor: ¿quién pagará la fiesta de endeudamiento que tuvo lugar entre 2020 y 2022?

¿Riesgo Soberano o Riesgo Corporativo?

Como dije anteriormente, sabemos que los bonos del Tesoro estadounidense son los más seguros del mundo. La razón es simple: es el único Tesoro capaz de imprimir dólares en el mundo. Y en un contexto dónde esa moneda se consolida como reserva de valor global y cotiza en su máximo en 20 años contra el resto de las monedas desarrolladas del mundo, no hay duda al respecto.

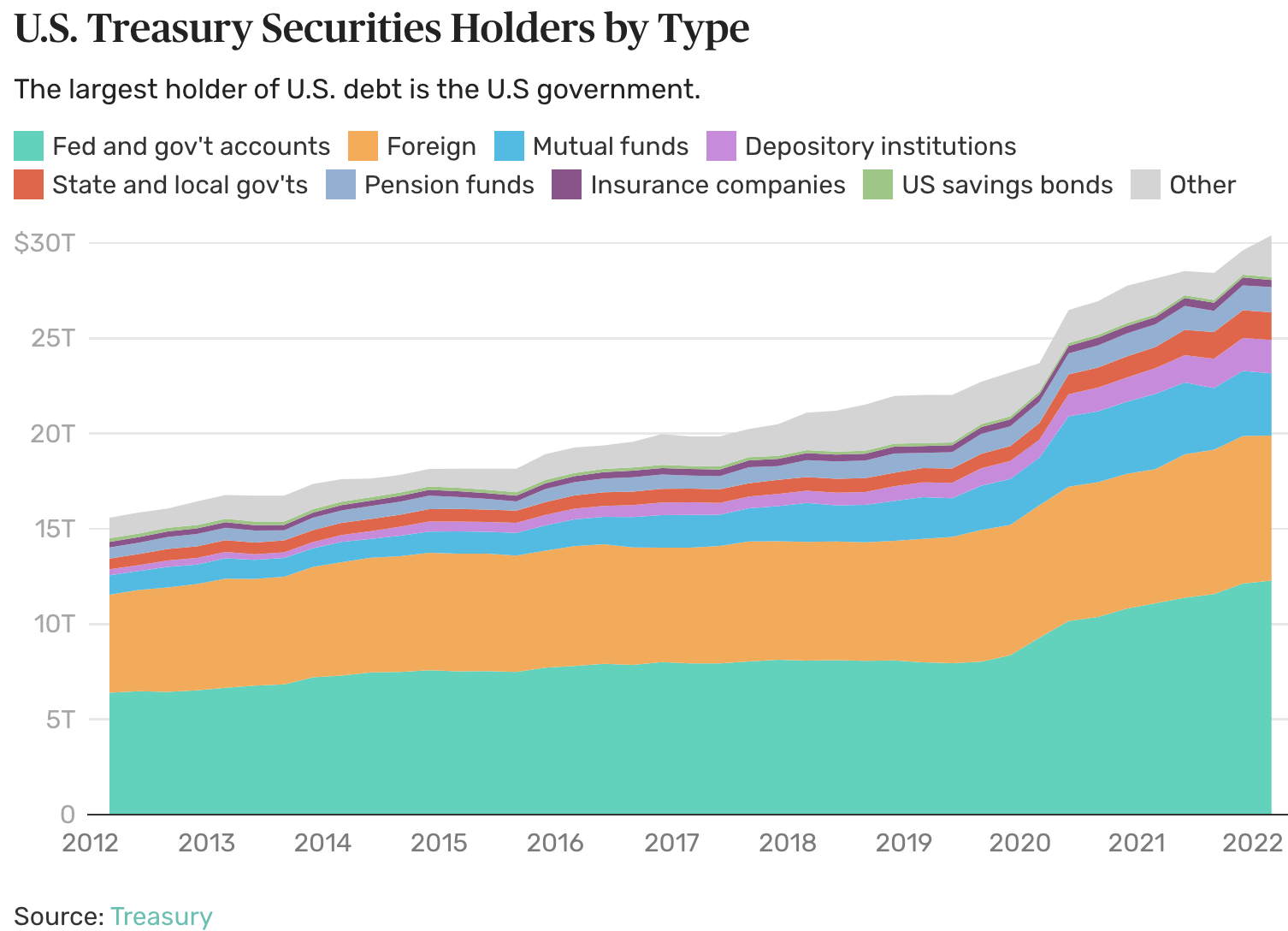

Sin embargo, hay un dato alarmante detrás de todo esto que puede mover los cimientos de toda la estructura del sistema financiero global: el acelerado crecimiento de la deuda pública de Estados Unidos.

Según las estadísticas nacional, al 1 de marzo de 2020 la deuda total del Tesoro sumaba USD 24.6 billones (trillones americanos). A agosto de 2022, 29 meses más tarde, esa deuda llegó a USD 30,8 billones, un 25% más.

Hay una frase que siempre se repite en el mundo financiero: “las deudas no se pagan, se refinancian”. Cuando uno observa la dinámica del endeudamiento de potencias como Estados Unidos, cada vez mas adhiere a ese concepto. El problema puede llegar cuando ni siquiera se puedan refinanciar dichas obligaciones.

No estoy poniendo en objeción la capacidad de USA de pagar su deuda. De hecho, en términos relativos se encuentra en mucha mejor posición que otras potencias globales como Reino Unido, Italia, España, Japón, etc. Pero es una dinámica que asusta, en un ciclo de endeudamiento exagerado de los tesoros de todo el mundo.

Mientras que la liquidez continúe y la confianza respecto el dólar no se deteriore, nada cambiará de fondo. Además, juega a favor que la inflación corre aún por encima del costo del endeudamiento, favoreciendo la licuación de pasivos. Pero no hay que confiarse demasiado.

Dicho esto, hoy me siento más cómodo con el riesgo corporativo investment grade (alta calidad crediticia) por varias razones.

En primer lugar, el ciclo de endeudamiento de las firmas no fue tan marcado como el sector público durante el período de tasas bajas en el mundo.

En segundo término, muchas compañías son verdades fábricas de generación de flujo de caja positivo, aún en un contexto más desafiante para el mundo corporativo.

Finalmente, desde el punto de vista del inversor, es mucho más fácil analizar y estimar la dinámica futura de los negocios de un grupo de empresas que la de los propias administraciones centrales de los países, que suelen incurrir en la tentación de los excesos, la demagogia y populismo con una frecuencia intolerable para los tiempos actuales.

Así, celebro la posibilidad que da la renta fija corporativa en este momento, al tiempo que me mueve con cautela de cara a la dinámica indescifrable que pueden tomar las deudas soberanas globales.

Aprendiendo en los mercados,

Diego Martínez Burzaco

Hace unas semanas atrás, el reconocido inversor Bill Ackman lo había afirmado en una serie de tweets: “si la FED no ataca en serio el flagelo de la inflación, el mercado lo hará y será peor”. Hoy, lunes 13 de junio, tuvimos una muestra de lo anterior.

No es que Bill siempre tenga la verdad revelada ni mucho menos. De hecho es recordada su reciente mala inversión en Netflix, donde compró una posición valuada en USD 1.100 millones en enero para cerrarla tres meses después con un rojo de USD 400 millones. Pero los grandes inversores son así, obtienen resultados fantásticos y entre ellos, malas decisiones de inversión también.

Más allá de lo anecdótico de Ackman, sus dichos sobre la Reserva Federal claramente están atinados, al menos en mi visión. Hoy el Nasdaq se derrumbó más de 4,5%, las tasas de los Treasuries estadounidenses subieron como nunca antes a niveles de 2007 y la curva se invirtió: un bono del Tesoro a 2 años rinde más que uno de 10 años de plazo.

¿Qué significa lo anterior? Que esto actúa como un fidedigno predictor de recesiones en los Estados Unidos, al menos así lo muestra la historia. Mi impresión es incluso aún más aguda: la economía norteamericana ya está recesionando con lo ocurrido en las últimas semanas.

Todo parte de la débil postura de la FED para atacar la inflación. Las expectativas están descarriladas. Y el mercado se lo hizo saber, poniendo fuerte presión sobre los activos financieros, forzando a que la autoridad monetaria adopte una postura mucho más hawkish en la reunión que comienza mañana y concluye el miércoles 15 de junio con el anuncio.

Los inversores quieren ver dos cosas: en primer lugar, que la entidad recobra su postura dominante en la batalla contra la inflación; en segundo lugar, que no es demasiado tarde. Para ello, y paradójicamente, cuanto más hawkish se muestre el FOMC (Comité Abierto de Política Monetaria) mejor hará en la restauración de confianza en los participantes del mercado.

Pero justamente, la voz del mercado se hizo escuchar generando un grave daño: el Nasdaq ya cae más de 30% desde su máximo de noviembre, el S&P 500 entró en bear market y el bonos del Tesoro americano a 10 años más que duplicó su rendimiento en apenas cinco meses y días. Así, 2022 es uno de esos atípicos casos donde acciones y bonos caen al unísono. Literalmente, cash is king, pero devaluado, con la inflación corriendo al 8% interanual.

El efecto riqueza negativo, la fuerte caída de la tasa de ahorro, ingresos que crecen bien por debajo del nivel de precios y costo del dinero (préstamos comerciales e hipotecarios) encareciéndose a un ritmo sin precedentes aseguran un “parate” económico en la actualidad.

La pregunta a responder ahora es la magnitud de la “R” (por la palabra “recession”). Allí, la pelota está del lado de la FED. El mercado ya hizo “su primer gol” y ahora el escenario más probable para el miércoles es un hike de tasas de 75bps. Esta opción tenían casi nulas probabilidad de ocurrencia hace dos semanas atrás.

Claramente el mercado marcó el terreno y la FED debe marcar el empate, endureciendo su posición original y saliendo de la zona de confort. Será necesario resignar algunos puntos de actividad económica a costa de retomar el control sobre la inflación. En caso contrario, podemos encontrarnos con mayor depresión financiera por delante.

La pelota queda en manos de Jerome Powell y su equipo. Esperemos que elijan el arco correcto para concretar el gol de la tranquilidad.

Para todos los que nos sentimos plenamente identificados con el value investing, dos palabras son más que suficientes para entender nuestra metodología de inversión: Warren Buffett.

Sin una carta de presentación necesaria, el gurú y sus socios de Berkshire Hathaway estuvieron presentes en la Asamblea Anual del holding, celebrada en Omaha el último sábado. Y, como de costumbre, hubo mucha tela para cortar al respecto.

La reunión de este año tuvo varias características particulares.

Fue la primera en la que fue presencial desde que comenzó la pandemia, un hecho no menor por toda la audiencia que convoca y los eventos que hay en torno al value investing durante todo el fin de semana.

En segundo término, se trató del primer evento en donde el gurú no tuvo que especificar quién iba a sucederlo en el trono de Berkshire cuando él no estuviera más. Esto ya había sido anunciado el año pasado: Greg Abel, actual vicepresidente de la unidad de negocios no vinculados a Seguros del holding.

Finalmente, el tercer elemento diferencial tiene que ver con el siguiente gráfico:

Durante los peores momentos de la pandemia, y luego de que el mercado haya tocado su mínimo del momento, habían comenzado a emerger una serie de “gurúes” jóvenes de mercado que comenzaron a mostrar públicamente lo bien que les iba con las inversiones.

En ese entonces, la política monetaria y fiscal mega expansiva de los principales países del mundo habían permitido evitar el colapso total de las economías y ese dinero comenzó a fluir con fuerza hacia el mercado de acciones. Así, las valuaciones de las empresas denominadas “growth” habían crecido más que considerablemente, teniendo una performance relativa muy superior a las denominadas acciones “value” o de la economía más tradicional.

En ese contexto, con Warren Buffett tomando posiciones muy conservadoras respecto al mercado (vendió participaciones históricas como empresas de aviones y bancos, acumulño una increible cantidad de efectivo en el holding, etc.), las críticas comenzaron a caerle fuertemente.

Desde acusaciones como “Warren ha perdido su magia” o “el gurú ya no entiende el mercado actual” a “su metodología de inversión no es adecuado a los tiempos actuales”, el fenomenal inversor era atacado por inversores con escasos pergaminos a lo largo de la historia.

Incluso, el ataque recrudecía hacia su persona en la medida que sus críticas sobre el Bitcoin y el resto de las criptomonedas aumentaba.

Después de un corto plazo marcado por fuertes turbulencias, Warren se dedicó a continuar con su filosofía de inversión, viendo algunas pocas alternativas de inversión para la cartera y acelerando notoriamente la recompra de acciones propias del holding.

El paso del tiempo, como suele ocurrir casi siempre, terminó de poner las cosas en su lugar. En los últimos 24 meses, la acción de Berkshire Hathaway acumula una mejora de 76% que compara contra el “apenas” 49% del índice Nasdaq y el 55% del ETF de acciones growth (IWY).

Sin perder su coherencia y racionalidad, Warren ha dado una nueva lección el sábado último. Culpó enfáticamente a los inversores de Wall Street por convertir la inversión en acciones en una actividad de especulación y juego (gambling) al tiempo que volvió a ratificar su descontento con el Bitcoin (“si alguien me dice de comprar todos los bitcoins del mundo por USD 25 no lo haría porque no tienen utilidad).

Adicionalmente, ratificó uno de sus pilares centrales de metodología de inversión al justificar las adquisiciones de Chevron (CVX), Occidental Petroleum (OXY) y HP Inc (HPQ): “solo comprar acciones de empresas que puedas entender lo que producen”.

Sus ideas de inversión son tan simples que sorprenden. Algunos se animaron a decir que perdió la magia. Los resultados (y el tiempo) pusieron las cosas en su lugar nuevamente.

¿Cuántas veces hemos escuchado la frase “esta vez es distinto”? Seguramente ha pasado por nuestros oídos infinidad de veces, sin importar el contexto.

Para los que trabajamos en inversiones, el concepto de “esta vez será diferente” lo venimos escuchando con mucha frecuencia. Y básicamente surge en relación a un nuevo cambio de paradigma respecto el ciclo alcista de los commodities y su influencia sobre el ciclo económico y de los mercados.

A priori, cuando nos remitimos a la historia, por el momento hay signos coincidentes entre lo ocurrido en el pasado y lo que está aconteciendo en este momento, independientemente de las causas que están impulsando los eventos.

A pesar de que muchos analistas de mercado aseguran que esta vez es distinto por el hecho que tenemos efectos colaterales por una pandemia, sumado a un reciente (e inesperado) conflicto bélico, yo tengo una postura más bien contrario a esos argumentos: en mi visión, estamos ante una típica correlación de un ciclo económico natural, que va a derivar en un estancamiento económico con consecuencias para el portafolio.

El gráfico que mejor retrata lo que me parece que está ocurriendo es el que les muestro a continuación:

En mi visión particular, creo que estamos atravesando la Fase 6 del ciclo económico y de los mercados. Ya hemos vivido un bull market de los bonos y de las acciones a nivel general, y ahora es el momento de los commodities. ¿Cuándo? En un contexto en donde la actividad económica global se está desacelerando y el concepto de estanflación se hace cada vez más presente.

En este preciso momento, los bancos centrales están ajustando su política monetaria para encarrilar las expectativas inflacionarias. La suba de tasas de interés que transitaremos este año, no solo por parte de la FED sino el resto de sus colegas globales (como el banco Central de Inglaterra y el Europeo), hará que la economía se enfríe, entrando una una etapa que puede coquetear con la recesión.

Una vez que arribemos a ese punto, la inflación debería comenzar a ceder, parte porque los efectos transitorios de suba de precios por Covid-19 deberían desvanecerse y otro tanto porque la demanda se resentirá con un costo del dinero más alto. Así, los bonos volverán a hacer una alternativa de inversión relativamente atractiva, sobre todo los de corto plazo.

El seguimiento natural a esto es que los bancos centrales dejen de ajustar su política monetaria y comiencen una reversión del ciclo, dando lugar a un comienzo de atracción de las acciones en las carteras de inversión de los inversores promedio. Las ganancias corporativas deberían tener un punto de inflexión en términos de desaceleración y los negocios deberían fluir.

Así la Fase 2 y 3 estarán en plena vigencia, iniciando nuevamente un proceso de optimismo con el mercado a nivel general. El gran dilema es cuándo esto ocurrirá y cuál será la magnitud de la velocidad de estos cambios. Es ahí donde yo creo que hay un proceso diferencial con la historia: los actores econçomicos más relevantes han aprendido la lección y su capacidad de actuar más rápidamente es sumamente relevante y evidente.

Las oportunidades, con suma selectividad, irán aflorando a lo largo del camino. Ahí es dónde tiene que estar la atención del inversor y los recursos. El foco es lo más importante en este momento.

De todos esto y más hablaremos en nuestro encuentro mensual para suscriptores de Portafolio Sin Fronteras. Es el jueves 21 de abril a las 22hs. Hay solo 10 vacantes disponibles para los que quieran registrarse haciendo clic acá.

Es cierto que la historia de los mercados globales y la FED está llena de fases de fuertes incertidumbre. Es allí, en esas instancias, cuando se producen las más interesantes oportunidades de compra para las carteras de inversión. Pero como es lógico, son esos momentos también los más difíciles para tomar la decisión de invertir el dinero.

Así es la naturaleza de los mercados. No existen decisiones fáciles, con bajo riesgo, que impliquen interesantes retornos hacia el futuro.

Llevando lo anterior al plano de la economía global, y de la política monetaria en particular, en una de las situaciones anteriores debe estar Jerome Powell y los demás integrantes del Comité de Política Monetaria de la Reserva Federal.

El miércoles 16 de marzo será, sin dudas, uno de los días más importantes para el organismo y su dirigencia de los últimos 10 años. Es cuando deben decidir si ajustan o no las tasas de interés. Pero más importante que eso, es la señal que darán hacia adelante. Los mercados estarán ansiosos y volátiles, siendo un factor condicionante de futuras movidas de la FED.

Contra la espada y la pared

“¿Cuál va a ser el nivel de magnitud de tightening de la FED en 2022?”

Si a cualquier analista o inversor le tocaba responder esa pregunta a principio de 2022, la respuesta hubiera sido clara: un ajuste de 25 bps o 50 bps en marzo y una agresividad significativa de allí en adelante para domar la inflación.

Nadie dudaba de que la FED tenía que avanzar fuertemente en el control de la suba del nivel general de precios, poniendo las expectativas a raya. De hecho, cuando la entidad envió esa señal a fines de diciembre, los mercados celebraron la noticia.

Sin embargo, tan solo dos meses después, la situación cambió radicalmente. No por la inflación, que lejos de frenar se aceleró, pero sí por el inicio de la guerra entre Rusia y Ucrania. Este fenómeno, como escribí la semana pasada, no hizo más que estimular las expectativas inflacionarias vía el gran salto en el precio de los commodities. Pero, a la par, también creció el sentimiento de que el mundo puede entrar en una recesión económica en el segundo semestre si el enfrentamiento bélico escala.

¿Acaso la FED se animará a poner en práctica una política monetaria super restrictiva para controlar la inflación pagando el costo de ser señalada como la gran artífice de una recesión en USA?

Particularmente, yo no lo creo, pero es mi opinión personal.

¿Que nos dice la historia…?

Remontándonos a los ’70 y hasta la crisis de 2008, las tasas de interés de corto plazo de la FED (línea roja) siempre han respondido a la aceleración de la tasa interanual de inflación en USA (línea azul), llevando en varios períodos a un nivel de tasa de interés real positiva (línea roja por encima de la azul). Sin embargo, hubo un cambio de paradigma a partir de la crisis subprime: durante 14 años, nunca las tasas de interés de la FED volvieron al nivel de positividad en términos reales.

Mi visión particular es que la autoridad monetaria hará ajustes de tasas, pero muy graduales. Intentará hacer un equilibrio entre dar alguna señal de lucha contra la inflación y no someter a la actividad al terreno de la recesión.

En esa línea, también estará mirando el mercado de cerca. Con los ánimos exacerbados por la guerra, una presión vendedora evidente de activos de riesgo y una volatilidad a la que la gran mayoría del mundo inversor se había desacostumbrado, la decisión de la FED puede disparar la ansiedad o llevar algo de calma.

Aprendiendo en los mercados,

DMB

P.D.: Sobre este tema, grabé un video para mi canal de Youtube. Miralo acá, dejame tu comentario y suscribite.

Todas las miradas apuntan a Wall Street. Si un inversor pasó desprevenido por este 2021 y se fija que tan bien han marchado los mercados durante el segundo año de pandemia, podría llevarse una visión distorsionada de la realidad.

Wall Street está cerrando un año superlativo. Sus dos principales índices estrellas, como el S&P 500 y el Nasdaq, están cerrando el año con avances de 27%. Sin embargo, cuando analizamos el retorno del MSCI World excluyendo USA nos encontramos que las acciones globales apenas rindieron un 5%, por debajo de la inflación global.

Esta diferencia de retornos es la mayor de los últimos 20 años.

Pese a esta gran performance de Wall Street, las conclusiones prematuras podrías llevar a tomar decisiones erróneas para la cartera.

Por un lado, que a los índices más importantes les haya ido tan bien no quiere decir que toda inversión en la principal plaza bursátil del mundo fue rentable. Lejos de eso, ha sido un año bastante decepcionante para los inversores que no optaron por invertir en los papeles de las big tech o las denominadas FAANG (Facebook, Apple, Amazon, Netflix, Google… y adicionamos Microsoft y Tesla).

Empresas importantes como Paypal (PYPL), Square (SQ), Palantir (PLTR) y Zoom Video Communications (ZM) han perdido en torno al 50% de su capitalización bursátil desde sus máximos. Y otras empresas, que han estado de moda durante la pandemia, como Peloton (PTON) o Zillow (Z) han perdido más del 70% de su valor.

En cierta medida, el Sr. Mercado ha hecho el trabajo de corregir gran parte de la exagerada suba que tuvieron muchas firmas que disfrutaron el exceso de liquidez global. Hacia adelante, en un mundo donde la suba de tasas de interés y la restricción de liquidez comenzará a primar, la selectividad deberá ser abordada profesionalmente.

Así, los índices mantuvieron su ritmo alcista como consecuencia del abultado peso que tienen las 10 primeras empresas en la cartera del S&P 500 y el Nasdaq. Pero para más del 90% restante de los integrantes los mercados, el 2021 no ha sido un año muy auspicioso.

Qué mirar hacia adelante

A nivel general, Estados Unidos luce caro respecto los activos de otros países del mundo. Es cierto que las Big Tech seguirán liderando, al tener una robusta posición de caja, bajo (o nulo) endeudamiento y crecimiento de dos dígitos. Pero sus valuaciones son realmente muy exigentes.

Solo para tener dimensión de lo anterior, valen utilizar algunas métricas. Tanto el ratio Precio / Ganancias ajustado por inflación, como el de Precio / Ventas del S&P500 se encuentra en un máximo histórico. Si estamos en presencia de un cambio de paradigma con las tasas de interés y las valuaciones, no lo sabemos. Pero lo que sí está claro es que cuando hacemos la comparativa histórica, nunca antes las valuaciones se encontraron donde están en este momento.

Mi impresión es que los inversores deberán mirar más allá del país del norte, en otros mercados donde haya liquidez, buenas oportunidades y reglas de juego claras. Canadá, Reino Unido y Francia pueden ser sin dudas alternativas. Para ello, es necesario tener un broker que permita acceder a esos mercados.

También, por qué no, los mercados emergentes pueden ser una alternativa después de un año muy decepcionante en 2021. La historia futura no les juega a favor: períodos de alzas en las tasas de interés, con dólar más fuerte, puede presionar a los commodities, incomodando la macroeconomía de estos países.

Sin embargo, el excepcionalmente bajo nivel de tasas y las atractivas valuaciones actuales pueden llegar a compensar el riesgo de la dinámica global, al menos para capitales que quieran realmente coquetear con una elevada volatilidad y un potencial de crecimiento alto.

De esto y otras cuestiones de mercados globales, hablamos en nuestro canal de Telegram. Te invito a sumarte acá.

Que tengas un excelente fin de año y un próspero 2022.

Aprendiendo en los mercados,

DMB

Ingresamos en la última etapa de este 2021. Si hay algo que todos celebramos es haber vuelto, al menos parcialmente, a recuperar cierta normalidad port-pandemia. Si bien el futuro es impredecible, por el momento se han vivido algunos meses con mayor libertad y sensaciones de que lo peor de la pandemia lo hemos dejado atrás.

Pese a esto, quedan desafíos extremadamente grandes hacia adelante, sobre todo para la economía global y los inversores. Hasta la fecha, y al momento de escribir esta columna, los mercados de Wall Street transitan nuevos máximos históricos y acumulan ganancias de dos dígitos. Si bien es cierto que la historia juega a favor (siempre el primer año de mandato del nuevo presidente en Estados Unidos ha sido bueno en términos de mercado), el andar de las bolsas ha sido dispar, alineado con la divergencia en la recuperación de las economías globales.

Mientras que el índice S&P 500 acumula una mejora superior al 25%, el principal índice de mercados emergentes cae 0,5%. Acá, las estadísticas históricas, no se cumplen: siempre el año posterior a las elecciones presidenciales estadounidenses los mercados emergentes tuvieron un claro outperformance respecto el equity norteamericano.

Pero no solo surgen diferencias a nivel regiones o países. Sino que también hay una especie de “grieta” en torno a una variable extremadamente delicada (y nueva para estos tiempos) que puede condicionar la forma en que invertimos: la inflación.

No hay un consenso único ni en el mercado ni entre los hombres de negocios sobre el andar del alza de precios hacia adelante. Si hay una cosa que queda claro, es que los bancos centrales globales, con la FED a la cabeza, han subestimado este fenómeno. El presidente de la FED, Jerome Powell, se cansó de hablar de transitoriedad de la inflación durante meses. La evidencia de su diagnóstico equivocado quedó en evidencia con el inicio del tapering este mes de noviembre.

Pero hace unos días, el debate sobre el andar inflacionario se dio abiertamente en el mundo de los negocios. Jack Dorsey, CEO de Twitter (TWTR) indicó que la “hiperinflación estará entre nosotros y cambiará dramáticamente la forma de hacer negocios”.

Rápidamente la portfolio manager “estrella”, Cathie Woods, salió a contrarrestar esa tesis, señalando que veía muy parecido el actual proceso inflacionario al de la salida de la crisis subprime y que la productividad y tecnología llevarán a un descenso marcado de la inflación.

En el medio, por si faltaba alguien, el ícono Elon Musk sentenció que no compartçia ninguna de las dos posturas, aunque “claramente la inflación es más alta ahora y que nadie puede saber con exactitud lo que ocurrirá en el futuro.”

Lo cierto, es que el escenario está plagado de incertidumbre hacia adelante.

Claramente que las dudas de los hombres de negocios son las mismas que invaden a gran parte del universo inversor. Pero en función de lo que piense uno u otro sobre el andar futuro de esta variable es cómo va a determinar su portafolio de inversión.

Claramente que quienes se sienten más cerca de Cathie Woods, administradora de los fondos ARK, tendrán en su portafolio una ponderación bien importante de empresas disruptivas, tecnológicas y con gran potencial hacia adelante.

En tanto, quienes tienen más puntos en común con el CEO de Twitter, seguramente estén mucho más sesgados hacia la exposición en sectores que lo han hecho bien en períodos de alta inflación, como es el de consumo básico y real estate.

Lo interesante es que en Portafolio Sin Fronteras tenemos un balance que combina ambas posiciones y así lo seguiremos haciendo hacia adelante. Pero más interesante aún, esto lo discutiremos el próximo miércoles a las 22hs en nuestro encuentro mensual. Si no formás parte, todavía estás a tiempo suscribiéndote acá.

Como todo en la vida, y tal cual lo indicaban los libros de mi infancia, elige tu propia aventura.