Hace unas semanas atrás, el reconocido inversor Bill Ackman lo había afirmado en una serie de tweets: “si la FED no ataca en serio el flagelo de la inflación, el mercado lo hará y será peor”. Hoy, lunes 13 de junio, tuvimos una muestra de lo anterior.

No es que Bill siempre tenga la verdad revelada ni mucho menos. De hecho es recordada su reciente mala inversión en Netflix, donde compró una posición valuada en USD 1.100 millones en enero para cerrarla tres meses después con un rojo de USD 400 millones. Pero los grandes inversores son así, obtienen resultados fantásticos y entre ellos, malas decisiones de inversión también.

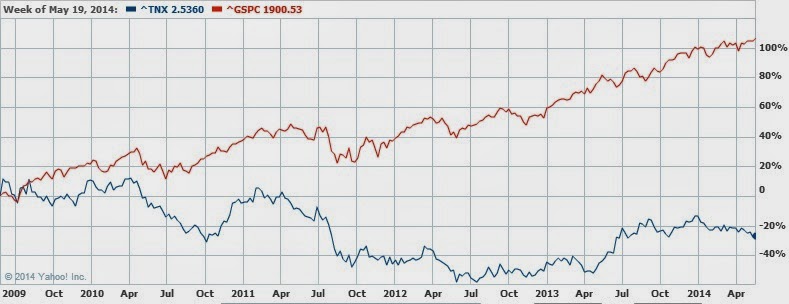

Más allá de lo anecdótico de Ackman, sus dichos sobre la Reserva Federal claramente están atinados, al menos en mi visión. Hoy el Nasdaq se derrumbó más de 4,5%, las tasas de los Treasuries estadounidenses subieron como nunca antes a niveles de 2007 y la curva se invirtió: un bono del Tesoro a 2 años rinde más que uno de 10 años de plazo.

¿Qué significa lo anterior? Que esto actúa como un fidedigno predictor de recesiones en los Estados Unidos, al menos así lo muestra la historia. Mi impresión es incluso aún más aguda: la economía norteamericana ya está recesionando con lo ocurrido en las últimas semanas.

Todo parte de la débil postura de la FED para atacar la inflación. Las expectativas están descarriladas. Y el mercado se lo hizo saber, poniendo fuerte presión sobre los activos financieros, forzando a que la autoridad monetaria adopte una postura mucho más hawkish en la reunión que comienza mañana y concluye el miércoles 15 de junio con el anuncio.

Los inversores quieren ver dos cosas: en primer lugar, que la entidad recobra su postura dominante en la batalla contra la inflación; en segundo lugar, que no es demasiado tarde. Para ello, y paradójicamente, cuanto más hawkish se muestre el FOMC (Comité Abierto de Política Monetaria) mejor hará en la restauración de confianza en los participantes del mercado.

Pero justamente, la voz del mercado se hizo escuchar generando un grave daño: el Nasdaq ya cae más de 30% desde su máximo de noviembre, el S&P 500 entró en bear market y el bonos del Tesoro americano a 10 años más que duplicó su rendimiento en apenas cinco meses y días. Así, 2022 es uno de esos atípicos casos donde acciones y bonos caen al unísono. Literalmente, cash is king, pero devaluado, con la inflación corriendo al 8% interanual.

El efecto riqueza negativo, la fuerte caída de la tasa de ahorro, ingresos que crecen bien por debajo del nivel de precios y costo del dinero (préstamos comerciales e hipotecarios) encareciéndose a un ritmo sin precedentes aseguran un “parate” económico en la actualidad.

La pregunta a responder ahora es la magnitud de la “R” (por la palabra “recession”). Allí, la pelota está del lado de la FED. El mercado ya hizo “su primer gol” y ahora el escenario más probable para el miércoles es un hike de tasas de 75bps. Esta opción tenían casi nulas probabilidad de ocurrencia hace dos semanas atrás.

Claramente el mercado marcó el terreno y la FED debe marcar el empate, endureciendo su posición original y saliendo de la zona de confort. Será necesario resignar algunos puntos de actividad económica a costa de retomar el control sobre la inflación. En caso contrario, podemos encontrarnos con mayor depresión financiera por delante.

La pelota queda en manos de Jerome Powell y su equipo. Esperemos que elijan el arco correcto para concretar el gol de la tranquilidad.