Paradójicamente, durante los 12 años de kirchnerismo se hablaba de que la Argentina había dejado pasar una oportunidad histórica para sentar las bases de un sostenido desarrollo económico.

Era cierto que el contexto de altos precios promedio de los commodities, las bajas tasas de interés globales, el exceso de liquidez y la pujanza de las economías emergentes, lideradas por China, ayudaban a crear ese clima próspero para ser aprovechado.

Sin embargo, por cosa del destino o porque siempre Argentina parece llegar tarde a la fiesta, muchas de estas ventajas se han evaporado ahora Y esto se da en un marco de institucionalidad interna donde la nueva administración parece estar dispuesta a integrarse al mundo a una velocidad tal que compense todos los errores estratégicos que cometió en tal sentido la administración anterior.

El comienzo de 2016 ha mostrado que el contexto global no era lo que solía ser. No fue un cambio repentino, sino que es la manifestación final de algo que ya se venía evidenciando a mediados de 2014, cuando el banco central de los Estados Unidos (Reserva Federal) comenzó a quitar los estímulos monetarios a la principal economía del mundo.

Lo que sobrevino, luego, es ciertamente una historia conocida.

La fortaleza del dólar a nivel mundial fue el espejo de la debilidad del resto de las monedas globales, las que acusaron un impacto negativo tal que se volvió a instaurar la idea de “una guerra de divisas” alrededor del globo.

Mientras tanto, Argentina, a contramano de casi todo el mundo, utilizaba el atraso cambiario real como arma para frenar los cimbronazos de la crisis y calmar las expectativas de alta inflación, algo que no ocurrió finalmente.

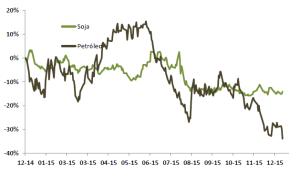

También el dólar globalmente fuerte golpeó a las materias primas de manera importante. Algunas han sufrido descensos catastróficos en muy poco tiempo, como el caso del petróleo, mientras que otras se defendieron mejor, como los agrícolas (ver gráfico siguiente).

Sin embargo, esta fortaleza de los commodities agrícolas, principal producto de exportación de Argentina, podría no ser tal si se verifica que la corriente climática “El Niño” mejora los rindes de los cultivos de manera extraordinaria.

Si hay más oferta de soja en el mundo y la demanda no crece en simultáneo, entonces podemos ver una presión a la baja de los precios de esta oleaginosa.

Para colmo de males, efectivamente el alza de la tasa de interés en Estados Unidos se hizo presente en diciembre último, generando mayor volatilidad en los mercados financieros.

El deprimido arranque de los mercados bursátiles para este 2016 con caídas de más de 5% en Wall Street y más de 12% en China demuestran que será un año bien complicado en materia de contexto internacional.

Por si faltaba algo, Brasil, nuestro principal socio comercial, sigue sumido en una profunda recesión económica. Recientemente acaba de anunciar que su producción industrial se derrumbó más de 12% interanual en noviembre de 2015 respecto igual mes de 2014, algo que muestra la gravedad de la situación.

Si Brasil no arranca, no consume. Y no solo que nos comprará menos (importará menos bienes argentinos) sino que tendrá más productos para vendernos (exportarnos) a precios muy competitivos por la devaluación real gigantesca que la moneda del país limítrofe tuvo en los últimos 24 meses.

Si en algo le podemos dar la razón al ex ministro de Economía, Axel Kicillof, es que “el mundo sí, esta vez, se nos cayó encima”.

Ya no podemos depender más de sus bondades para sembrar las bases de un crecimiento sustentable. Ahora es el momento de demostrar las destrezas que el argentino parece tener siempre dentro para sobrellevar las crisis.

El actual Gobierno lo sabe. Para salir adelante las virtudes deben ser propias y no ajenas.

Combatir la inflación, ajustar el déficit fiscal, ordenar la política monetaria y generar mayor confianza son variables endógenas que podemos manejar internamente más allá de los vaivenes globales.

Ahora es el momento de demostrar que sí se puede y que no vamos a dejar pasar más tiempo. No queremos una Argentina pendular, sino una que sea sustentable y creíble en el tiempo.

No depende de este Gobierno solamente. Todos debemos aportar nuestro granito de arena.

¿Podremos?

Diego Martínez Burzaco