Estoy en Argentina y me gustaría tener esperanzas. No suelo ser una persona pesimista por naturaleza. Más bien me mantengo en una posición neutral analizando los acontecimientos por venir. Pese a esto, es difícil mantener esa imparcialidad con con el país cuando miro lo que nos puede esperar en este 2021.

Como hombre de mercado, debo decir que los precios de los activos financieros hablan por sí solos. El índice Merval se encuentra cotizando a USD 365, mostrando una caída de 35% en moneda dura durante el 2020. Las firmas cotizantes están relativamente muy baratas en términos históricos. Sin embargo, los inversores brillan por su ausencia a pesar de los deprimidos precios. Eso pinta de pies a cabeza la desconfianza y la ausencia de optimismo hacia adelante.

Con el mercado de bonos ocurre algo semejante. Ni siquiera la “exitosa” reestructuración de la deuda de septiembre logró revertir la incertidumbre. Con el riesgo país navegando los 1.400 puntos básicos, las paridades de los títulos se encuentran, incluso, por debajo de los niveles previos al canje. Eso deja de manifiesto, también, la falta de expectativa hacia adelante.

Considerando lo anterior, lo que resta por descifrar es si el mercado se está equivocando con Argentina o si finalmente se ratificará la idea de que el país perderá nuevamente una oportunidad global histórica.

Con un nivel de liquidez sin precedentes en el sistema financiero global y las tasas de interés más bajas de la historia, Argentina no tiene acceso a esos beneficios. Y no solo estamos hablando de la administración pública, sino también del sector privado. La ausencia de previsibilidad y reglas de juego claras dejan a las firmas al margen del financiamiento productivo a costos realmente competitivos. Y sin inversión privada, el rebote económico esperado para 2021 no pasará de eso: un rebote que no será crecimiento sostenido.

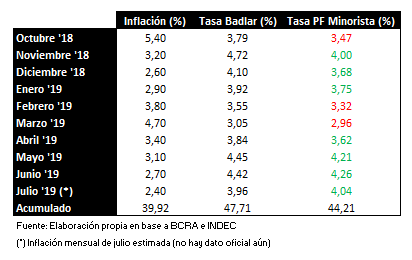

Por el momento, el único factor aprovechable del viento de cola global son los precios de los commodities, especialmente la soja que llegó a los USD 470 la tonelada. De todas formas, eso solo no alcanza. Es apenas un alivio en medio del gran desorden macroeconómico que evidencia el país, con una inflación esperada creciente, desequilibrio fiscal que continuará en 2021 (y se financiará en parte con emisión), una presión impositiva que desincentiva y, por si fuera poco, el factor político que trae aparejado las elecciones de medio término.

Así, los inversores necesitan señales, algo que sea capaz de revertir el rumbo o que actúe como punto de inflexión a este desánimo generalizado. Se necesita recuperar la esperanza dentro de un marco de mayor estabilidad macroeconómica.

¿Por dónde podría venir esto?

Un acuerdo rápido y creíble con el FMI ayudará a despejar la incertidumbre. Se descarta que habrá entendimiento por la conveniencia e interés de las partes, pero el mismo no debe demorarse en el tiempo como ocurrió con la reestructuración de la deuda. Cuanto mas se prolongue la negociación, menor impacto positivo tendrá en las expectativas de los inversores y consumidores.

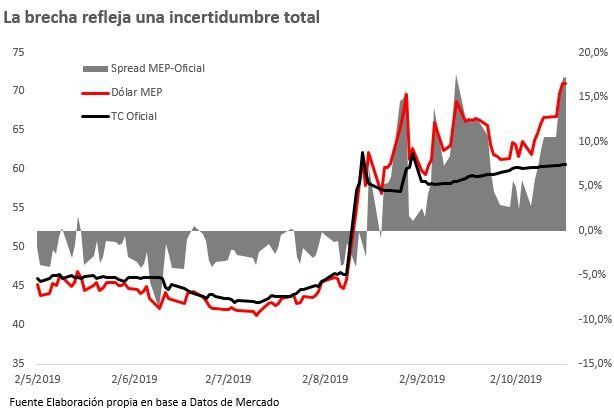

Un acuerdo que se complemente con un nuevo desembolso puente, que permita ordenar el mercado cambiario, disminuir la brecha y aceitar el comercio exterior, es clave para poner a girar la rueda nuevamente.

Esto debe ser acompañado por dos cuestiones centrales: la primera, recobrar la confianza en la moneda local, generando incentivos para el ahorro con tasas de interés reales positivas y una política fiscal consistente; la segunda, una gran reforma impositiva que simplifique nuestro sistema tributario y que ofrezca incentivos fiscales a la inversión y el ahorro.

Este último punto es de extrema necesidad, pero de difícil concreción en un año electoral. Acá es donde la prueba de carácter debe ser abordada por la política, pensando en el bien general y no haciendo primar lo individual.

Suena utópico claramente, sobre todo si nos remitimos a la historia. Sin embargo, si esta vez queremos que sea distinto, debemos hacer cosas diferentes. De lo contrario, seguiremos oscilando entre la inestabilidad y la desconfianza, atributos que se dejan ver en el precio de nuestros activos financieros hoy y que persistirán de esta manera a menos que encontremos drivers que permitan recuperar la esperanza.