Sin embargo, cuando todo es furor y optimismo siempre hay razones para una toma de ganancias. Y así se fueron desencadenando distintos hechos vinculados con el Gobierno y el sector privado que volvieron a acrecentar los temores sobre la seguridad jurídica que llenan de dudas a los inversores locales y extranjeros.

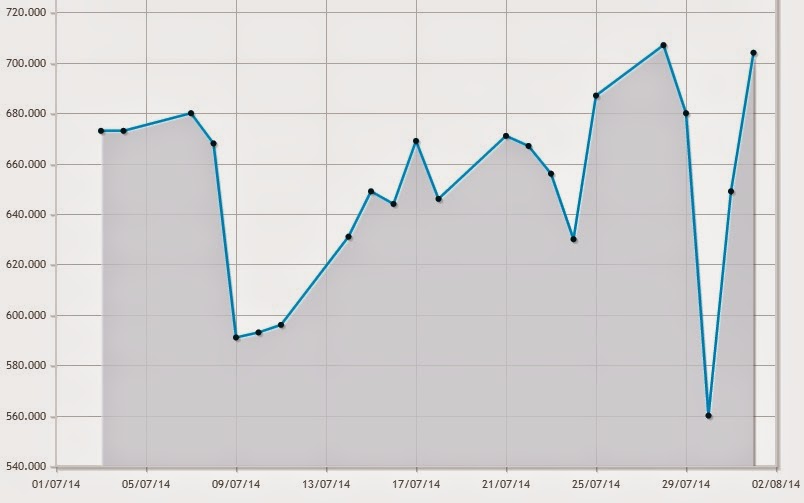

Estamos en una semana de plena toma de utilidades, más allá de los conflictos locales existentes, el mercado tiene que digerir toda la suba que tuvo principalmente en el mes de julio. En ese sentido debemos interpretar este movimiento como una corrección dentro de un mercado que, según mi criterio, presenta oportunidades.

A tener en cuenta están las acciones de Telecom que presentó un balance con grandes utilidades, no tiene deuda financiera y logró una mejora de las tarifas de los teléfonos celulares del 20%, lo cuál tendrá un impacto positivo en los próximos trimestres.

Dos empresas vinculadas con la industria alimenticia trajeron números que sorprendieron: Ledesma y Molinos, ambas acciones a tener en cuenta.

En el rubro siderúrgico destacamos a Siderar, que cuenta con una ganancia acumulada de $ 3,25 por acción en el primer semestre y está en el centro de la escena en el conflicto sindical. De mediano plazo es una acción para considerar.

Por último, la corrección de Tenaris vuelve a poner atractiva la zona de compra. Lo mismo para Petrobras Brasil que está a la espera de su capitalización de acciones prevista para el mes de septiembre.