Hace mucho no nos hablábamos por acá. De hecho, esta es mi primer columna del año. Necesitaba descansar, despejar la mente y tomar distancia de esta eterna crisis financiera global que parece no tener fin. Tarde o temprano acabará, pero es imposible saber cuándo.

Hoy vuelvo tras lo ocurrido recientemente.

El golpe al sistema bancario global podría haber sido un punto de inflexión hacia adelante. El “tranquilo” andar que tuvieron los bancos centrales en 2022 para ejecutar una de las políticas de tightening más agresivas de la historia podría verse interrumpido.

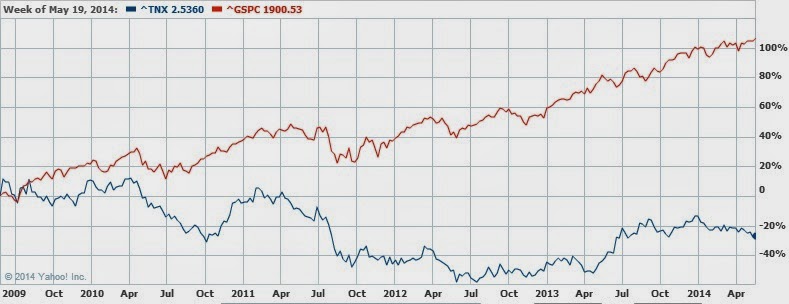

En reiteradas ocasiones mencionamos la excepcionalidad del 2022. Han caída al unísono los bonos y las acciones, rompiendo una correlación negativa que marcaban las estadísticas y los libros. Pero no fue solo una descorrelación. En el pasado reciente (últimos 50 años) ya habíamos tenido años como el anterior. Lo realmente excepcional y único fue la caída de los bonos del Tesoro estadounidense en dos dígitos.

El impacto directo sobre los inversores se hizo notar en el mark to market de las posiciones. Con solo ver el statement de la cuenta, uno podía visibilizar el daño de la situación. Pero esto no era tan evidente en las hojas de balances de los bancos globales, donde la convención contable permite valuar estos activos a su valor técnico (Hold to Maturity) y no a precio de mercado.

Este “ocultamiento” legal de las pérdidas tiene un límite. El mismo es cuando las tasas siguen subiendo (los precios de los bonos bajando) y la pérdida contable acumulada empieza a tener una magnitud igual o mayor al capital de una entidad bancaria. Sin una política adecuada del manejo de riesgo de tasa de interés, sobreviene una situación como la ya conocida de Silicon Valley Bank.

La crisis de liquidez suscitada debió ser atendida rápidamente por las autoridades regulatorias involucradas, entre ellas el Tesoro de Estados Unidos, la Reserva Federal y la FDIC. La respuesta fue inmediata y contundente, con un tamaño de ayuda mucho más fuerte del estimado por el mercado. Los efectos colaterales continuaron en otros bancos regionales, con una salida de depósitos a un ritmo sin precedentes, que debió ser atendida por la cooperación público-privada (ayer se anunció un salvataje a First Republic Bank de USD 30.000 millones por parte de los principales bancos estadounidenses).

Por si fuera poco, el ruido se expandió a Europa. Si bien el epicentro es Credit Suisse, algunos bancos menores europeos dan muestras de inconsistencias entres sus hojas de balance. El primero se resolvió transitoriamente con una ventana de liquidez del Banco Central de Suiza por 50.000 millones de francos suizos. El segundo, ¿se resolverá con ayudas próximas por parte del Banco Central Europeo?

A esta altura, la señal de las autoridades de política monetaria global es, al menos, contradictoria.

Por ejemplo, ayer la hoja de activos de la FED mostró una expansión por primera vez en 4 meses (en los que había estado achicando sus activos lo que es lo mismo a decir retirando dólares) producto del rescate de depositantes del Silicon Valley Bank. Por el otro lado, los miembros del Comité de Política Monetaria insisten en cada aparición pública que las tasas de interés deben seguir subiendo para terminar de derrotar a la inflación. En esta línea, la FED parece haber retrocedido un paso respecto la posición de hace dos semanas (cuando se priceaba un ajuste de 50bps en el costo de dinero), pero sigue en camino para subir algo más simbólico la tasa de interés (¿25bps?).

Nuestra impresión particular es que eventos bancarios como los vividos en estas dos semanas no serán los primeros ni los últimos. En un contexto de desaceleración económica, el ruido en el sistema financiero y bancario traerá mucha más aversión del ahorrista y del inversor. Allí, los banqueros centrales tendrán un fuerte dilema que afrontar hacia adelante: despreocuparse de la inflación y atender los problemas de liquidez (para evitar que se transformen en solvencia) con política monetaria expansiva o mantener su ruta de combatir la inflación hasta las últimas consecuencias, a costa de generar una profunda recesión con caos bancario y financiero.

El final está abierto. De allí la relevancia de lo que vendrá en las próximas semanas.