Hace tres años, y tan solo una semana después de ser reelecta con el 54% de los votos, la presidenta Cristina Fernández ponía fin a la confianza que gran parte del electorado había puesto en ella.

En un intento por frenar la feroz fuga de capitales, que para ese año 2011 amenazaba con traspasar los US$ 22 mil millones, el Gobierno decidió que era el momento de aplicar un control de cambios.

Era la llegada del famoso cepo cambiario.

Lo que en un primer momento se presentó como “cualquiera podrá comprar todos los dólares que quiera con solo mostrar su DNI y su autorización previa de la AFIP” rápidamente se transformó en “se encuentra terminantemente prohibido comprar divisa con fines de atesoramiento”.

Y claro, los dólares, de repente (?), se convirtieron en un bien escaso y urgía la necesidad de administrarlos para los fines y necesidades múltiples que se presentaban.

En un primer momento la necesidad principal era abastecer de dólares a aquellos que importaban bienes para hacer girar la rueda de la estructura productiva.

Luego, el paso del tiempo dejó en claro que la real prioridad de aquellos dólares atesorados por el Banco Central de la República Argentina era el pago de la deuda y la importación de energía.

El remanente, de existir, sería distribuido arbitraria y discrecionalmente a los importadores.

La medida, una vez más, apuntó a atacar la consecuencia y no el problema.

En ningún momento se pensó y/o analizó cuál era la razón de tal desconfianza que hacía que cada peso excedente que ingresaba al bolsillo de un argentino rápidamente era canalizado hacia el mercado cambiario para ser transformado en una divisa dura, que inspire más confianza.

Con este cuadro, el costo económico de la medida fue realmente devastador.

Algunos efectos negativos son muy elocuentes:

– La brecha cambiara entre el dólar oficial y el ilegal se disparó considerablemente, pasando de un nivel promedio de 3% al 72%.

– La actividad inmobiliaria se contrajo a tasas peores que las verificadas en la terminal crisis económica del año 2001.

– Surgieron restricciones en el comercio exterior que quitaron dinamismo a ciertos sectores industriales dependientes de importaciones para su proceso productivo.

– Mayor incertidumbre por la aceleración de las expectativas de devaluación que impactaron negativamente en el consumo.

– Aceleración del déficit financiero de la cuenta turismo.

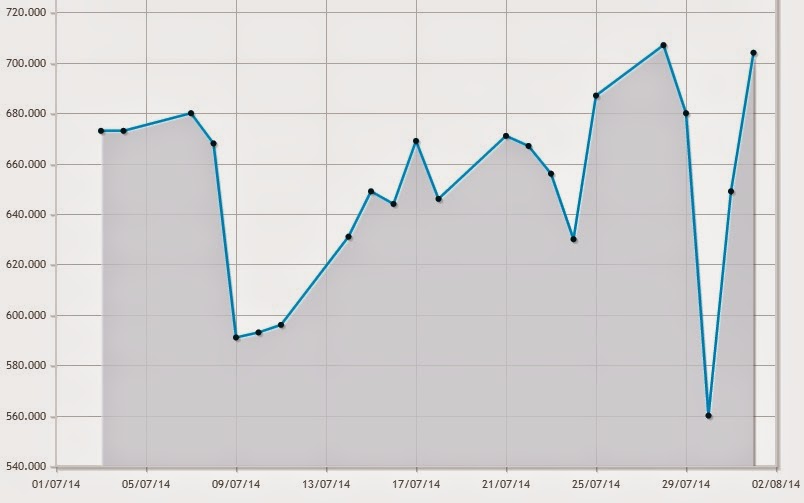

– Permanente drenaje de las reservas internacionales.

Esto son algunos de los costos. Y el destinatario final de estos efectos adversos fue la actividad económica.

No por nada un estudio reciente del Fondo Monetario Internacional señaló que la economía argentina fue la de menor crecimiento económico en los últimos tres años (aún por detrás de Venezuela).

Y justo el cepo cambiario cumple hoy su tercer aniversario.

En la actualidad, pensar en levantar el control de cambios sin acceso al mercado internacional de deuda y con un permanente incremento de la desconfianza en el Gobierno es prácticamente imposible.

Habrá que esperar a una nueva administración, al recambio político.

Sin embargo, se puede dejar de el camino lo más allanado posible al sucesor, se trate de un oficialista o un opositor.

Quizás sea mucho pedir, pero no es muy difícil hacerlo.

Alentar a las potenciales fuentes de ofertas de divisas (exportaciones e inversión) mediante un clima de mayor certidumbre.

Solo eso.

Y por el momento, no hay nada que festejar.