A esta altura del año, con más de 8 meses de evidencia empírica, podemos señalar que se trató del peor arranque histórico para los bonos globales, independientemente de lo que ocurra de aquí hasta el fin de 2022.

El ETF AGG, que representa al Índice de Bonos Grado de Inversión de los Estados Unidos, acumula una caída de 12%. También esa baja es replicable a cualquier fondo o ETF que replica la curva de los bonos del Tesoro estadounidense.

Hay una razón tangible y racional de este deprimido arranque de año para el universo de la renta fija: los bancos centrales, con la Reserva Federal liderando, debieron acelerar como nunca antes su ajuste de política monetaria para atender la mayor inflación registrada en los últimos 40 años.

Así, la tasa que mueve la FED es un leading indicator para el resto del costo del dinero a nivel global. Y con la fed fund rate pasando de 0% a 3,25% en seis meses los bonos a nivel global no tenían otro destino que caer fuertemente. Sus precios caen y sus retornos se acomodan a la nueva realidad de la política monetaria global.

En este aspecto, uno puede ver el vaso medio lleno. La gran caída de la renta fija mundial permitió abrir oportunidades para el portafolio en un nicho de mercado que estaba obsoleto desde hace, por lo menos, tres años. El retorno que ofrecían era tan magro, comparado con la inflación creciente, que había un sesgo a sobreponderar la exposición de la renta variable en las carteras en busca del “alpha” (exceso de rendimiento) que no ofrecían los instrumentos de renta fija.

En la actualidad podemos ver rendimientos anuales de entre 4% y 5% nominales en muy buenos créditos, tanto soberanos como corporativos. De hecho, cuando uno mira la curva de rendimientos de los bonos más seguros del mundo, los del Tesoro de Estados Unidos, la nota con vencimiento a 1 año ya está rindiendo 3,99%.

Seguramente te preguntarás si esos retornos son realmente atractivos con una inflación que navega al 8% en la principal economía del mundo. Y mi respuesta es que sí, sobre todo para inversiones de 3 a 4 años de plazo, ya que el nivel inflacionario debería ir convergiendo a la zona de 5% para la segunda mitad de 2023. Existen evidencias de descompresión en la cadena de provisión global, que sumado a la política monetaria dura y un soft landing, deberían ser suficiente para encarrilar las expectativas inflacionarias de mediano plazo.

Ahora bien, dicho esto, es necesario desentrañar una cuestión no menor: ¿quién pagará la fiesta de endeudamiento que tuvo lugar entre 2020 y 2022?

¿Riesgo Soberano o Riesgo Corporativo?

Como dije anteriormente, sabemos que los bonos del Tesoro estadounidense son los más seguros del mundo. La razón es simple: es el único Tesoro capaz de imprimir dólares en el mundo. Y en un contexto dónde esa moneda se consolida como reserva de valor global y cotiza en su máximo en 20 años contra el resto de las monedas desarrolladas del mundo, no hay duda al respecto.

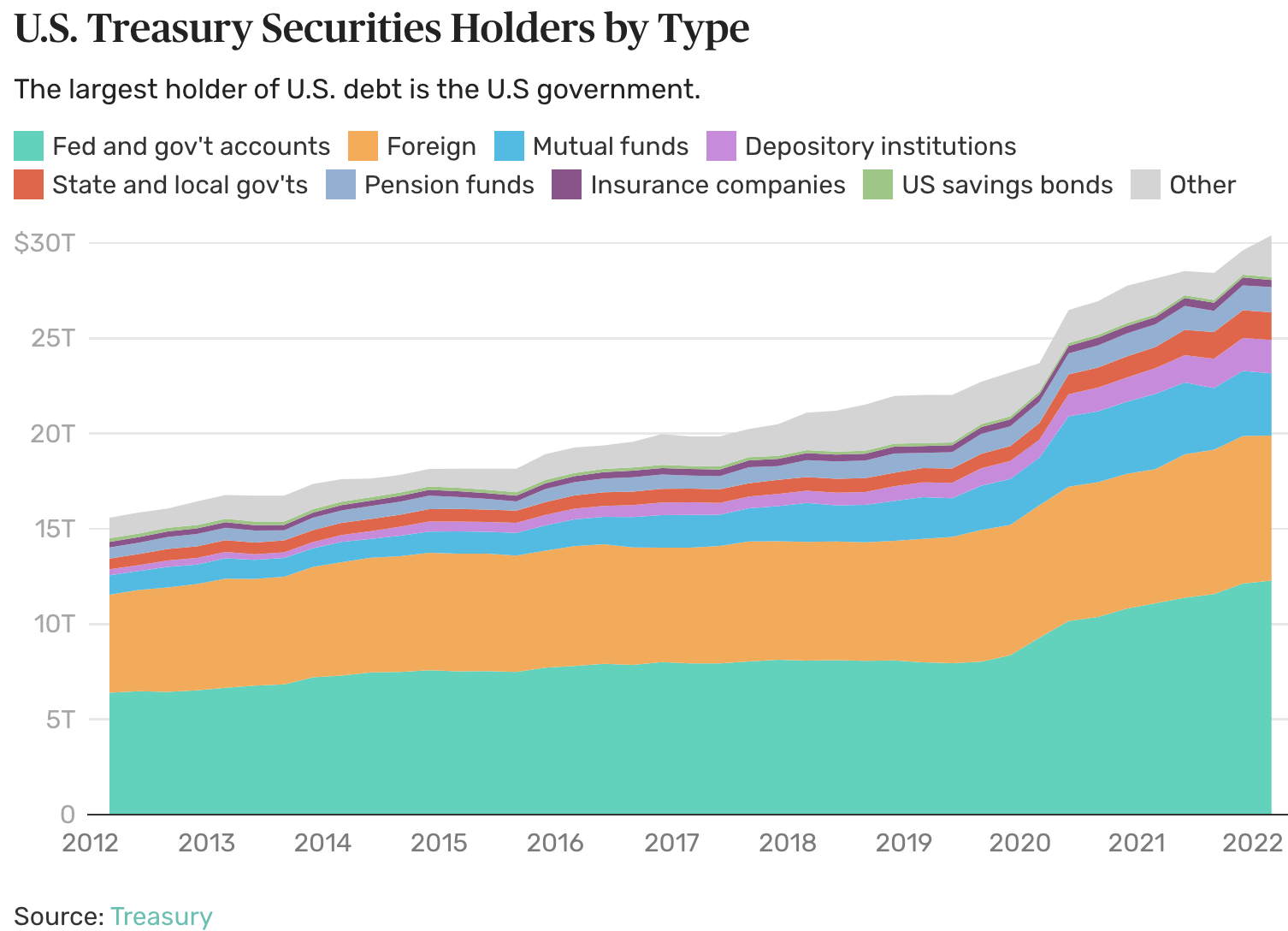

Sin embargo, hay un dato alarmante detrás de todo esto que puede mover los cimientos de toda la estructura del sistema financiero global: el acelerado crecimiento de la deuda pública de Estados Unidos.

Según las estadísticas nacional, al 1 de marzo de 2020 la deuda total del Tesoro sumaba USD 24.6 billones (trillones americanos). A agosto de 2022, 29 meses más tarde, esa deuda llegó a USD 30,8 billones, un 25% más.

Hay una frase que siempre se repite en el mundo financiero: “las deudas no se pagan, se refinancian”. Cuando uno observa la dinámica del endeudamiento de potencias como Estados Unidos, cada vez mas adhiere a ese concepto. El problema puede llegar cuando ni siquiera se puedan refinanciar dichas obligaciones.

No estoy poniendo en objeción la capacidad de USA de pagar su deuda. De hecho, en términos relativos se encuentra en mucha mejor posición que otras potencias globales como Reino Unido, Italia, España, Japón, etc. Pero es una dinámica que asusta, en un ciclo de endeudamiento exagerado de los tesoros de todo el mundo.

Mientras que la liquidez continúe y la confianza respecto el dólar no se deteriore, nada cambiará de fondo. Además, juega a favor que la inflación corre aún por encima del costo del endeudamiento, favoreciendo la licuación de pasivos. Pero no hay que confiarse demasiado.

Dicho esto, hoy me siento más cómodo con el riesgo corporativo investment grade (alta calidad crediticia) por varias razones.

En primer lugar, el ciclo de endeudamiento de las firmas no fue tan marcado como el sector público durante el período de tasas bajas en el mundo.

En segundo término, muchas compañías son verdades fábricas de generación de flujo de caja positivo, aún en un contexto más desafiante para el mundo corporativo.

Finalmente, desde el punto de vista del inversor, es mucho más fácil analizar y estimar la dinámica futura de los negocios de un grupo de empresas que la de los propias administraciones centrales de los países, que suelen incurrir en la tentación de los excesos, la demagogia y populismo con una frecuencia intolerable para los tiempos actuales.

Así, celebro la posibilidad que da la renta fija corporativa en este momento, al tiempo que me mueve con cautela de cara a la dinámica indescifrable que pueden tomar las deudas soberanas globales.

Aprendiendo en los mercados,

Diego Martínez Burzaco