En esta oportunidad, mis amigos de Recinto Virtual me entrevistaron en la radio desdelabolsaendirecto.com sobre mi opinión en torno a la normativa N° 646 de la Comisión Nacional de Valores. También hablamos del dólar, de la economía y de las oportunidades del mercado. Para escucharla puede hacer clic acá.

Nota publicada el 24/09 en Inversor Global //

Una vez más el inversor argentino quedó al desamparo tras una insólita medida de la Comisión Nacional de Valores. Crónica de un nuevo “robo” contra los ahorristas más pequeños.

Una vez más lo hicieron.

No sabemos si por incompetencia, falta de astucia o con una intencionalidad política manifiesta, pero lo hicieron.

Los encargados de transmitir seguridad y dar certidumbre a los inversores no hicieron otra cosa que exactamente lo contrario. Es inentendible las cosas que ocurren en Argentina, pero la consecuencia es bien clara: un mercado de capitales cada vez más pequeño y alejado de las necesidades reales de financiamiento que tiene el país para lograr un desarrollo sustentable.

Hace exactamente dos meses, el presidente del Banco Central de la República Argentina (BCRA) anunciaba una suba de tasas de interés de los plazos fijos para “fomentar el ahorro en pesos”. Quienes confiaron y abonaron esa tesis, nuevamente fueron engañados.

Insólitamente, el día martes, la Comisión Nacional de Valores (CNV) emitió un comunicado por el cual los Fondos Comunes de Inversión debían comenzar valuar sus tenencias de activos en dólares utilizando el tipo de cambio oficial informado por el Banco Nación en vez de tomar directamente el precio del mercado, el cual tiene un tipo de cambio implícito de contado con liquidación.

Pasando en limpio, para la CNV el único dólar válido es el oficial, el cual es inaccesible para gran parte del universo inversor. No le interesa el dólar blanco que surge de la libre interacción de la oferta y la demanda en el mercado de capitales.

El impacto para los Fondos Comunes de Inversión (FCI) es devastador en términos contables. Todas las tenencias de activos nominados en dólares que tienen implícito un dólar de $ 14 deben valuarlas a un dólar de $ 9,30. Eso es lisa y llanamente, un 34% menos.

No se trata de un asiento contable solamente, sino de una verdadera gran estafa.

¿Quién es el principal damnificado?

Sí, adivinó: el inversor minorista.

Aquel que confió no solo en el ahorro en pesos, a través de un FCI, sino en el Gobierno comprando una cartera que invierte en títulos públicos, es el principal perjudicado. Generalmente la primera aproximación del ahorrista al mercado de capitales se da a través de FCI por varias razones:

Rapidez para abrir una cuenta comitente a través del banco.

El inversor tiene una gran oferta de fondos que le ofrece la entidad bancaria donde tiene radicada la cuenta.

Se obtiene acceso a una cartera administrada por expertos a partir de montos de inversión iniciales relativamente pequeños.

Se diversifican los riesgos al invertir en una cartera de activos y no en uno individual.

Por estos motivos, gran proporción de los inversores en FCI son minoristas, como usted o yo.

Claro está que esto poco parece importarle a la CNV, ya que en su justificación señala que “la medida se tomó como forma de proteger al inversor”.

Si bien la normativa no entró en vigencia porque no fue publicada en el Boletín Oficial aun, la medida tuvo un efecto riqueza negativo devastador.

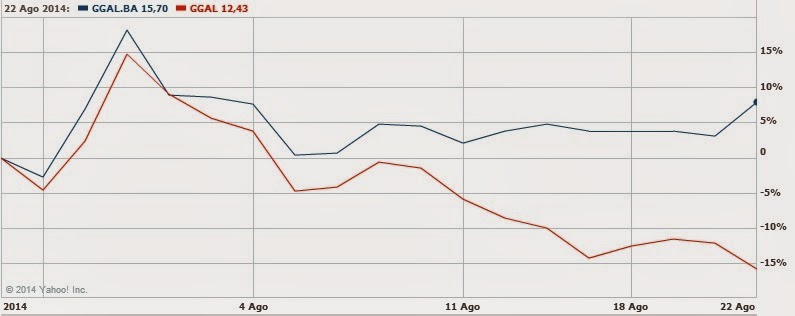

Los principales FCI expuestos ante la normativa se anticiparon y salieron a vender fuertemente las posiciones en bonos en dólares, provocando caídas significativas en el valor de las cuotapartes:

Pero no solamente el efecto negativo se limitó a los inversores que tenían este tipo de FCI, sino que la sangre también llegó al resto de los activos.

La Bolsa de Comercio de Buenos Aires retrocedió un 6% y golpeó fuertemente a los FCI que invierten en acciones, amplificando las pérdidas para el pequeño inversor:

Todo esto confluyó a mayor incertidumbre e inestabilidad. Justo en el peor momento, cuando el mundo financiero externo está en un grave estado.

Para hacerle más difícil la vida al inversor argentino, la CNV innovó esta nueva herramienta. Y no es la primera vez que ocurre…

Hace dos años limitó la inversión de los FCI en activos extranjeros hasta el 25% de su cartera, dejando al inversor sin la chance de invertir en los mercados globales con pesos argentinos.

Lamentablemente, los dirigentes no tienen ni la menor intención de hacer crecer y desarrollar el mercado de capitales. Por el contrario, los cambios permanentes de las reglas de juego conspiran contra el inversor y fomentan la dolarización.

Todos juntos debemos seguir trabajando duro para que esto no ocurra.

A su lado en los mercados,

Diego Martínez Burzaco

- Argentina entrará en un “nuevo” default el lunes 30 de junio al no pagar los intereses de la deuda emitida bajo ley Nueva York.

- El país llegará un acuerdo con los “fondos buitres” tarde o temprano.

Sin embargo, la situación es sustancialmente distinta al 2001 cuando se declaró el mayor default de la historia.