Ingresamos en la última etapa de este 2021. Si hay algo que todos celebramos es haber vuelto, al menos parcialmente, a recuperar cierta normalidad port-pandemia. Si bien el futuro es impredecible, por el momento se han vivido algunos meses con mayor libertad y sensaciones de que lo peor de la pandemia lo hemos dejado atrás.

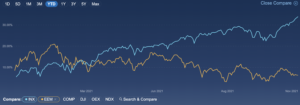

Pese a esto, quedan desafíos extremadamente grandes hacia adelante, sobre todo para la economía global y los inversores. Hasta la fecha, y al momento de escribir esta columna, los mercados de Wall Street transitan nuevos máximos históricos y acumulan ganancias de dos dígitos. Si bien es cierto que la historia juega a favor (siempre el primer año de mandato del nuevo presidente en Estados Unidos ha sido bueno en términos de mercado), el andar de las bolsas ha sido dispar, alineado con la divergencia en la recuperación de las economías globales.

Mientras que el índice S&P 500 acumula una mejora superior al 25%, el principal índice de mercados emergentes cae 0,5%. Acá, las estadísticas históricas, no se cumplen: siempre el año posterior a las elecciones presidenciales estadounidenses los mercados emergentes tuvieron un claro outperformance respecto el equity norteamericano.

Pero no solo surgen diferencias a nivel regiones o países. Sino que también hay una especie de “grieta” en torno a una variable extremadamente delicada (y nueva para estos tiempos) que puede condicionar la forma en que invertimos: la inflación.

No hay un consenso único ni en el mercado ni entre los hombres de negocios sobre el andar del alza de precios hacia adelante. Si hay una cosa que queda claro, es que los bancos centrales globales, con la FED a la cabeza, han subestimado este fenómeno. El presidente de la FED, Jerome Powell, se cansó de hablar de transitoriedad de la inflación durante meses. La evidencia de su diagnóstico equivocado quedó en evidencia con el inicio del tapering este mes de noviembre.

Pero hace unos días, el debate sobre el andar inflacionario se dio abiertamente en el mundo de los negocios. Jack Dorsey, CEO de Twitter (TWTR) indicó que la “hiperinflación estará entre nosotros y cambiará dramáticamente la forma de hacer negocios”.

Rápidamente la portfolio manager “estrella”, Cathie Woods, salió a contrarrestar esa tesis, señalando que veía muy parecido el actual proceso inflacionario al de la salida de la crisis subprime y que la productividad y tecnología llevarán a un descenso marcado de la inflación.

En el medio, por si faltaba alguien, el ícono Elon Musk sentenció que no compartçia ninguna de las dos posturas, aunque “claramente la inflación es más alta ahora y que nadie puede saber con exactitud lo que ocurrirá en el futuro.”

Lo cierto, es que el escenario está plagado de incertidumbre hacia adelante.

Y vos, ¿de qué lado estás?

Claramente que las dudas de los hombres de negocios son las mismas que invaden a gran parte del universo inversor. Pero en función de lo que piense uno u otro sobre el andar futuro de esta variable es cómo va a determinar su portafolio de inversión.

Claramente que quienes se sienten más cerca de Cathie Woods, administradora de los fondos ARK, tendrán en su portafolio una ponderación bien importante de empresas disruptivas, tecnológicas y con gran potencial hacia adelante.

En tanto, quienes tienen más puntos en común con el CEO de Twitter, seguramente estén mucho más sesgados hacia la exposición en sectores que lo han hecho bien en períodos de alta inflación, como es el de consumo básico y real estate.

Lo interesante es que en Portafolio Sin Fronteras tenemos un balance que combina ambas posiciones y así lo seguiremos haciendo hacia adelante. Pero más interesante aún, esto lo discutiremos el próximo miércoles a las 22hs en nuestro encuentro mensual. Si no formás parte, todavía estás a tiempo suscribiéndote acá.

Como todo en la vida, y tal cual lo indicaban los libros de mi infancia, elige tu propia aventura.