¿Tengo que invertir parte de mi dinero en acciones en 2021? ¿Será rentable hacerlo?

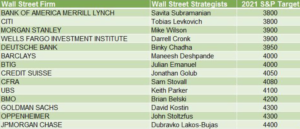

A esta altura del año existen una serie de rutinas que se evidencian con fuerza en Wall Street. Entre ellas, una de las más reconocidas es que los estrategas de los bancos de inversión ofrecen su proyección de retorno sobre las acciones que componen el índice S&P500 para el año que está por comenzar.

La mencionada práctica no es necesariamente apreciada por la capacidad de acierto de los analistas. De hecho, el track record (historial) de esas proyecciones es bastante deficiente cuando se las compara con lo que finalmente ocurrió en la práctica. Sin embargo, es un habito adoptado.

En mi caso personal, comparto el escepticismo del inversor respecto a estas cifras que se proyectan. Es imposible saber con exactitud cómo se comportará el mercado durante el año que comienza. Sin ir más lejos, la principal la principal lección la ofreció este 2020 que estamos despidiendo: absolutamente nadie pudo estar en condiciones de predecir el advenimiento de una pandemia como la que tuvimos.

Además, existe un claro sesgo a proyectar positivamente (nadie nunca acertó un retroceso de los mercados) y también de estar cerca del consenso para evitar quedar muy desalineado con el mainstream de la industria.

Pese a esto, como señalé, los cisnes negros son realmente difíciles de predecir y visualizar. Así las cosas, los estrategas redoblan sus apuestas todos los años y ofrecen su visión. ¿Qué tienen entre manos para el 2021? Lo siguiente:

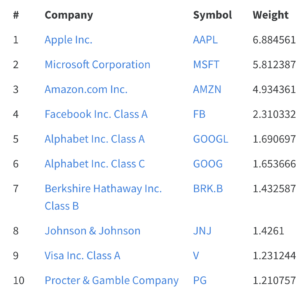

En promedio, los analistas esperan una suba aproximada de 10% del S&P 500 para el 2021. Con ese retorno, las acciones seguirían siendo un muy buen negocio.

¿Acaso es tan improbable?

Como dije anteriormente, no comulgo demasiado con este tipo de proyecciones, pero no es un retorno que parece imposible de alcanzar para el 2021. Y me baso en dos hechos de la historia.

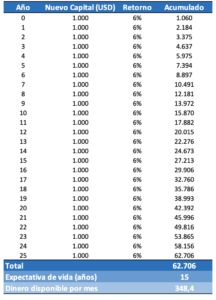

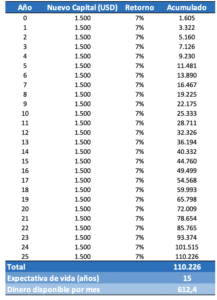

El primero es que el S&P 500 ha mostrado un retorno de 9.8% anual promedio en los últimos 30 años, por lo que ese 10% proyectado no es más que ubicar ese pronóstico dentro de la medio histórica de las últimas tres décadas.

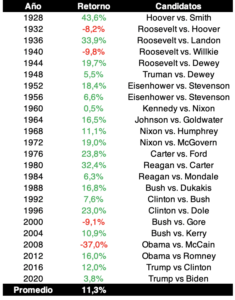

El segundo aspecto, también tiene que ver con los datos del pasado. Hace unos meses escribí un artículo en donde mencioné que las elecciones presidenciales en Estados Unidos no debían ser una preocupación para el inversor. Las estadísticas mostraban que los años electorales eran buenos para la performance de la Bolsa y que el año posterior a este evento también. De hecho, el S&P500 rindió, en promedio, más del 9% el año siguiente a las elecciones.

Entonces, si bien retornos pasados no garantizan resultados positivos en el futuro, “la mesa está servida” para pensar en un buen año para las acciones. Lo que sí me preocupa del mercado actual son las valuaciones. Aun considerando que las vacunas para combatir la Covid-19 traerán cierta normalidad, gran parte de las cotizaciones ya tienen incorporadas esa normalización. De hecho, el ratio Precio / Ganancias futuro del índice está en récord histórico.

Todo lo anterior favorece a pensar de que tendremos un buen año para las acciones, pero habrá que ser selectivo. Para ello, estoy trabajando en un servicio de suscripción basado en mi experiencia que puede serte de utilidad. Si estás interesado, anotate aquí para recibir pronto novedades.

¡Muchas felicidades! Ojalá tengas un excelente 2021.

Aprendiendo en los mercados,

Diego