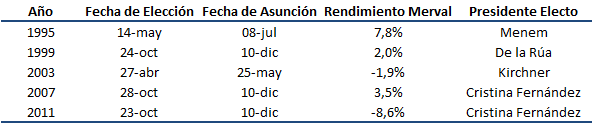

El día anterior a las elecciones presidenciales, el 22 de octubre pasado, escribí un artículo en el que analizaba la performance del Merval y las transiciones presidenciales desde que la fecha en que se elegía a nuestro gobernante y la fecha en la que asumía el poder.

Durante los últimos cinco períodos analizados, no se verificaba un patrón definido sino que la tendencia iba fluctuando en función de las perspectivas internacionales e internas. De todas maneras, el Merval había mostrado una performance relativamente positiva.

A priori, si uno tomaba como referencia el virtuoso período de crecimiento de la economía argentina en los últimos años y el respaldo político obtenido por Crisitna Fernández de Kirchner en las elecciones del 23 de octubre pasado, podíamos haber esperado que el índice Merval hubiera mostrado un rendimiento positivo para los inversores. Sin embargo, no fue así. El principal índice de acciones de la Argentina perdió un 8,6% en el período analizado:

Claramente un pude aludir a la crisis financiera internacional, con epicentro en la Unión Europea, como principal explicación de esta pobre performance del Merval. Para evitar un análisis sesgado, veamos qué ocurrió con algunos índices internacionales en el período en cuestión:

– Indice S&P 500 (USA): + 1,36%

– Indice Bovespa (Brasil): + 5,4%

– Indiec EuroStoxx50 (Unión Europea): +0,21%

Las cifras hablan a las claras y muestran que, a pesar del deterioro internacional, los principales índices han mostrado ganancias.

¿Por qué el Merval no sólo no se acopló a la tendencia sino que mostró una importante corrección en los precios de las acciones? Las causas hay que buscarlas en el plano interno más que en el externo:

Si bien Cristina Fernández de Kirchner asumió el 10 de diciembre su mandato, en la transición se han tomado medidas poco amigables para los inversores y consumidores que tendieron más a deteriorar la confianza que a fortalecerla. Algunas de las medidas que se han adoptado fueron las siguientes:

- Control en el mercado cambiario. Esta situación desnudó los problemas de oferta de dólares con los que cuenta el “modelo económico”. La reacción inmediata fue la fuga de depósitos en moneda extranjera de los bancos y la ampliación de la brecha en la cotización del dólar entre e mercado formal e informal.

- Limitaciones y trabas a las importaciones como así también restricciones para el giro de remesas corporativas al exterior.

- Eliminación de los subsidios a las tarifas de los servicios de agua, luz y gas de una manera desprolija que seguramente tendrá su consecuente impacto negativo sobre las expectativas de los consumidores a comienzos del año próximo.

Estas fueron algunas de las medidas que se han tomado en el camino. El modelo estará a prueba en el año 2012 cuando deba enfrentar un contexto externo menos favorable y limitaciones en el plano interno.

¿El Merval habrá descontado ya el peor escenario?. El año próximo lo podremos develar. Por ahora, son todas incertidumbres.

1 Comment

Excelente nota.