Muchas personas piensan que invertir es una locura, casi como jugar al casino. Pero eso se debe, más que nada, a la falta de educación financiera. Hoy te presento un instrumento que puede cambiar tu forma de pensar.

“Romper la inercia”.

Ese es el primer consejo de inversión que le doy a cualquier persona que quiere comenzar a dar sus primeros pasos en el mercado de capitales o, vulgarmente dicho, “la Bolsa”.

Es un camino largo a recorrer, pero si nunca se empieza, la distancia se hace cada día mayor.

¿Pero cómo iniciar con el pie derecho…?

No hay fórmulas mágicas. Siempre hay lugar para el error y aprender de él. Lo ideal sería intentar minimizar el margen de equivocarnos de manera tal de sufrir lo menor pérdida monetaria posible cuando invertimos nuestro dinero.

En ese sentido, uno de los primeros pasos es no limitar nuestro menú para invertir los ahorros sólo en instrumentos tradicionales como pueden ser el dólar o el plazo fijo. Eso es lo que busco en cada columna escrita o contenido generado.

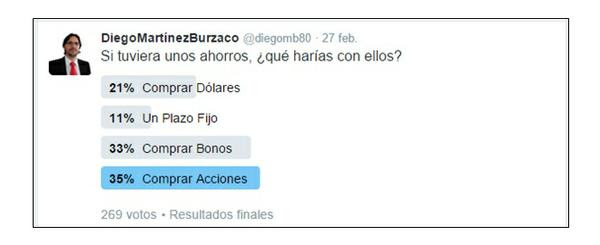

Y si me dejo guiar por el feedback de una última encuesta que realicé en Twitter, creo que de a poco lo estamos logrando: