La semana que dejamos atrás fue la mejor para los mercados desde febrero pasado. Pero la semana previa a esta, había sido la peor desde marzo. Esas oscilaciones solo pueden estar emparentadas con un concepto que llegó para quedarse: volatilidad.

Lo que había causado un gran temor hace 15 días, como ser el surgimiento de la variable Omicron, ha sido el factor que impulsó la recuperación, al verificarse que la variable es por sí mas contagiosa pero con síntomas más leves que su antecesora Delta.

Así las cosas, los inversores volvieron a respirar aliviados. La pregunta es hasta cuándo se mantendrá la situación. Y no porque no sea alentador respecto la evolución de la pandemia, sino porque el real problema de la economía mundial sigue vigente: la inflación.

Estados Unidos registró su mayor nivel de inflación interanual desde 1982. Fue tras conocerse que el dato de noviembre mostró un avance de 6,8% interanual. Así, la principal economía del mundo encadena siete meses consecutivos donde el nivel general de precios sube por encima del 5% interanual.

Lo llamativo de lo anterior es que el viernes el mercado “festejó” la noticia con una suba, algo que muestra parte de la irracionalidad de lo que sucede en el corto plazo.

Pero es necesario focalizarse en las tendencias más de mediano plazo. Y seguramente la semana que estamos comenzando será determinante al respecto. El Comité de Política Monetaria de la Reserva Federal se reúne esta semana. En un contexto de más inflación, la aceptación de Jerome Powell de que no se trata de algo transitorio derivará en una aceleración del tapering.

Así, la FED anunciaría que va a dejar de inyectar dólares en el sistema a un ritmo más veloz que el comunicado inicialmente, abriendo la puerta a que las tasas de interés suban más temprano que tarde en 2022.

El ajuste ya empezó

Una de las “discusiones” que tuvimos en nuestro último encuentro mensual de suscriptores de Portafolio Sin Fronteras fue acerca de la mala performance de muchas de las acciones que teníamos en la cartera aún cuando los índices estaban en terreno de máximos históricos.

Mi respuesta a eso constaba de dos puntos:

- Una parte de la cartera es una cobertura natural contra los procesos inflacionarios, volcándonos a favor de empresas más de valor que de crecimiento. Las primeras tienen un ritmo más parsimonioso pero seguro, al tratarse de compañías con buenos márgenes, baja deuda y ganancias estables;

- Que los índices estén en máximos no es algo representativos de lo que pasa en el mercado a nivel general. Por el contrario, ha habido un ajuste muy grande en el mundo de las acciones, disimulado por el gran peso que tienen las Big Tech dentro del índice.

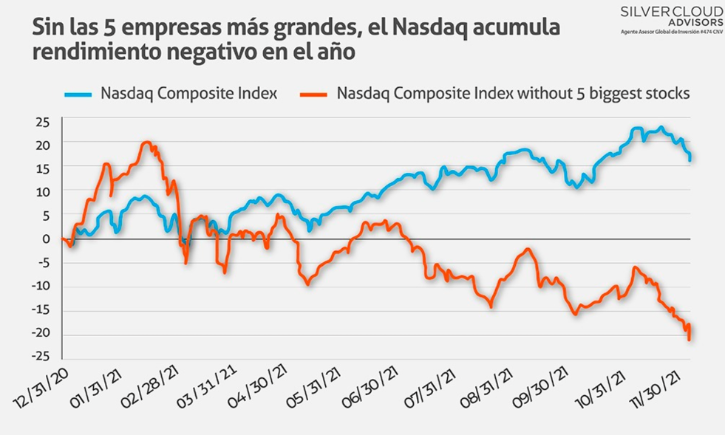

Para este último punto, este gráfico es muy representativo.

Hasta la primera semana de diciembre, en lo que va del año el índice Nasdaq acumulada una ganancia de 16%. Sin considerar a las 5 empresas más grandes de peso del índice (Apple, Google, Facebook, Amazon y Microsoft), el mercado cae un 21%.

Sorprendente, ¿no?

Esa es la realidad del mundo de las inversiones en 2021 y es algo que nos ha pegado de alguna manera a las tenencias más volátiles de la cartera.

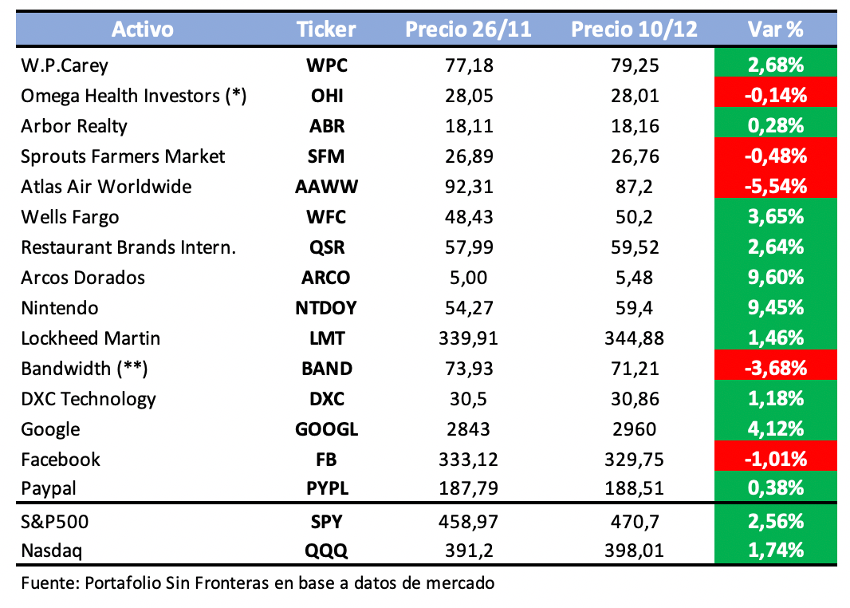

Pero a pesar de lo anterior, las últimas dos semanas ha demostrado que nuestro portafolio está muy bien preparado y diversificado para cubrirnos de todos los flagelos mencionados anteriormente: inflación, suba de tasas de interés y ajuste del mundo tech.

Vamos por el buen camino.

Así, estoy analizando una alternativa que luce atractiva considerando el reciente selloff de las más pequeñas en Wall Street. Estate atento ya que habrá novedades en la semana.

Y recordá que ya tenemos nuestro canal de Telegram. Si aún no te uniste, podés descargar la versión de escritorio haciendo clic acá y luego sumarte al canal exclusivo donde envío información y análisis de mercado en este link.

—

Aprendiendo en los mercados,

Diego Martínez Burzaco

P.D.: Si tenés consultas sobre la cartera o los informes especiales, escribime a portafoliosinfronteras@gmail.