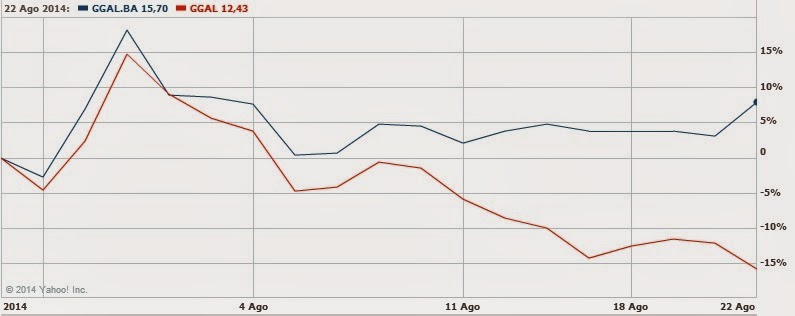

El miércoles 1 de octubre, promediando la rueda bursátil, comenzaron los rumores de la salida de Juan Carlos Fábrega del Banco Central de la República Argentina. A partir de allí, y con la confirmación del rumor, para las acciones argentinas fue todo volatilidad.

Leyendo las noticias y haciendo un poco de historia hay muchas cosas que sigo sin entender. Y más aún cuando escucho ciertos argumentos para justificar la débil situación de la economía argentina.

Desde “el mundo se nos cayó encima” a “la inestabilidad de las principales economías desarrolladas del globo” son las causas más usualmente utilizadas para culpar a los de afuera por todos los males que atraviesa la Argentina.

En paralelo, el mundo real.

– Las tasas de interés se mantuvieron en un nivel históricamente bajo en los últimos 6 años, con regiones desarrolladas donde el costo del dinero ha sido virtualmente 0%.

– La liquidez que fluyó a los mercados emergentes en ese mismo período fue espectacular.

– Los precios de los commodities se mantuvieron en niveles elevados (recién en los últimos seis meses comenzaron a ceder).

– Países latinoaméricanos crecían entre 4% y 5% con baja inflación.

– Estados Unidos vio su tasa de desempleo caer a menos de 6% por primera vez desde 2008 y su crecimiento del segundo trimestre fue el más veloz desde 2009.

¿Este escenario es realmente un mundo caído y culpable de nuestros problemas?

En paralelo, nuestro realidad.

Con la llegada de Alejandro Vanoli ya son cinco presidentes del Banco Central en 11 años. Esto da un promedio de casi 2 años por presidente. Es cierto que en el medio, Martín Redrado estuvo seis años al frente de la entidad. Pero la rotación de presidentes es un síntoma de debilidad y falta de institucionalidad alarmante.

En Estados Unidos, los últimos cinco presidentes de la Reserva Federal acumulan un período de 36 años, tres veces más que en el caso argentino. Sólo un dato.

Otro dato de color muestra que desde 2003 a la fecha, Argentina tuvo ocho ministros de Economía distintos (Lavagna, Miceli, Peirano, Lousteau, Fernández, Boudou, Lorenzino y Kicillof), de los cuales cinco pertenecen a los seis años del mandato de Cristina Fernández. Esto es, casi 1 ministro por año.

¿Sabe cuántos ministros de Economía tuvo Brasil desde 2003 a la fecha? Solo dos: Antonio Palocci Filho y Guido Mantega.

Se trata de simplemente datos, no estoy haciendo juicios de valor. Pero sí lo que muestra es que gran parte de la inestabilidad Argentina se debe a cuestiones internas más que externas. No busquemos culpables afuera, miremos adentro.

¿Usted imagina que es posible que tengamos estabilidad y políticas de largo plazo con semejante rotación de funcionarios en materia económica y monetaria?

Complicado.

¿Le importa a la Bolsa quién es el banquero central?

Más allá de esto, me gustaría focalizarme brevemente en el comportamiento de la Bolsa ante cambios en el sillón presidencial del Banco Central de la República Argentina.

Analizando ciertas estadísticas, creo que la conclusión será reveladora.

Cualquier movimiento en la cúpula de la autoridad monetaria genera incertidumbre y volatilidad en los mercados en el cortísimo plazo. De eso no hay duda. Y lo ocurrido en la última semana no es la excepción.

Pero ¿qué ocurre cuando el cambio político es asimilado y pasan los días? ¿Cómo se reacomodan las acciones?

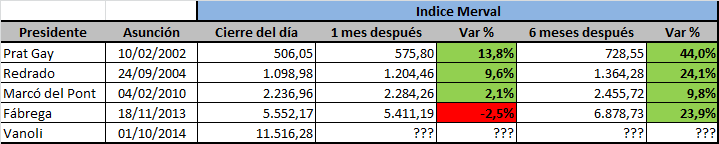

Veamos el siguiente cuadro:

Lo que se observa es que un mes después de la asunción del nuevo presidente, el mercado o recupera el nivel anterior (caso Marcó del Pont o Fábregas) o está más alto (caso Prat Gay o Redrado), se trate de un presidente más o menos alineado con el mercado.

Pero en el mediano plazo (6 meses), la Bolsa parece no interrumpir su tendencia de fondo previa a la que venía mostrando con el recambio presidencial del BCRA. Y, nuevamente, el proceso tiende a acelerarse si el presidente de turno es más amigable con el mercado en general.

Usted dirá que hoy la situación económica es muy débil y desafiante en la actualidad. Pero también lo era cuando asumió Prat Gay, Redrado, Marcó del Pont y Fábrega. ¡Así es la Argentina!

Van sólo cuatro días de Vanoli al frente de la entidad y si las estadísticas analizadas imperan, la Bolsa debería retomar, tarde o temprano, la tendencia alcista.

El tiempo dirá si estamos o no frente a una típica excepción a la regla.