Algunas cuestiones parecen son intuitivas, pero nunca está demás aclarar por qué. En este caso, analizo el flagelo de la inflación y cuento cuáles son sus efectos negativos para el inversor.

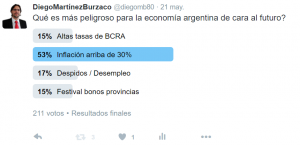

Hace apenas unos días lancé una encuesta en Twitter sobre cuál es el principal flagelo a considerar que pone en riesgo el desarrollo de la economía argentina en el futuro.

Allí daba cuatro opciones para elegir:

- Altas tasas de interés del BCRA

- Inflación arriba del 30% anual

- Despidos / Desempleo

- Festival de Bonos Provinciales

En particular creo que los cuatro elementos tienen un carácter muy relevante para entender cuáles son los desafíos que podría enfrentar la actividad en los próximos meses. Pero a los ojos de las 211 personas que votaron en la encuesta, uno sobresalía por encima de todos ellos:

El 53% de los participantes eligieron la inflación como el principal flagelo. Y es algo a considerar. No solo porque hace daño a la actividad económica, sino porque también tiene un componente negativo para el proceso de inversiones.

En lo inmediato, he distinguido cuatro elementos importantes para entender cuan perjudicial es la inflación en el proceso de toma de decisiones para el portafolio:

- Ridiculiza las cifras nominales: cuando la inflación es elevada, las variaciones nominales de las cotizaciones pierden sentido. Decir que la Bolsa acumula un alza de 20% en el año o que una acción específica gana más de 25% no nos dice nada acerca del éxito o no de la inversión. Si en el mismo período considerado la inflación fue mayor a esa cifra, entonces el inversor se encuentra con una pérdida de poder adquisitivo y, por ende, no hay nada para festejar.

- Conduce tomar riesgos mayores: si el nivel general de precios de la economía sube desproporcionadamente, el inversor está obligado a tomar más riesgos que los habituales para intentar proteger el poder de compra de sus ahorros. Como en las inversiones hay una relación directa entre el riesgo y el retorno, el hecho de querer lograr más rentabilidad nominal para ganarle a la inflación lleva a exponerse a un nivel de riesgo más alto.

- Distorsiona incentivos: como parte de la lucha contra la inflación, el Banco Central de la República Argentina ha decidido fijar la tasa de las Lebac a 35 días en el 36,5% anual. Se trata de un nivel de tasa nominal extremadamente alto que distorsiona los incentivos originales que pueden tener los inversores que se acercan a la Bolsa: quienes estaban dispuestos a invertir en bonos y acciones, no tienen ningún incentivo a tomar este riesgo, y prefieren invertir su dinero en las Lebac. La inflación, entonces, distorsiona el objetivo inicial de cualquier pequeño inversor.

- Erosiona instrumentos de inversión: durante las últimas dos semanas las principales compañías argentinas han reportado sus balances correspondientes al primer trimestre de 2016. En líneas generales se observó que los costos de las empresas han crecido a una velocidad mayor que los ingresos por ventas, efecto que provocó una caída significativa de las ganancias corporativas. Si las empresas no ganan suficiente dinero, los inversores estarán menos proclives a invertir en las acciones de estas compañías, generando una apatía por el mercado bursátil y una caída significativa del volumen operado.

Como se observa la inflación es muy dañina para los planes de inversión de cualquier ahorrista. Hecho este diagnóstico, el siguiente paso es determinar en qué punto está la batalla que el Gobierno está librando contra este flagelo.

Recientemente conocimos el índice de inflación de la Ciudad de Buenos Aires, la guía a seguir hasta que el próximo mes se publique el nuevo índice de inflación nacional por parte del INDEC.

En abril, la inflación de CABA se ubicó en el 6,5% mensual o 40,5% anualizada. Obviamente, no hace falta aclarar, que se trata de un nivel desorbitante que confirma los efectos dañinos que describí anteriormente.

Cuando analizamos los datos en detalle, observamos que de esos 6,5% de inflación de abril, 4% corresponde al aumento de tarifas de luz y gas que se darán una vez en el año, por lo que no se replicará en los próximos meses.

La buena noticia es que sacando ese efecto, la inflación mensual es de 2,5%. La mala noticia es que tenemos una inflación mensual de 2,5%.

En mi opinión personal, la inflación irá cediendo en los meses posteriores pero no a la velocidad que espera el Gobierno. Un piso de 32% de inflación para todo el año está casi asegurado considerando los aumentos salariales conseguidos por los sindicatos.

Por el momento, entonces, la bolsa lo sufrirá. Hay que ser paciente y encontrar el momento justo para comenzar a invertir en acciones, justo allí cuando comience a vislumbrarse un punto de inflexión en esta dinámica inflacionaria.