El 16 de junio de 2012, cuando repasé las apuestas especulativas (ver El repaso de mis apuestas especulativas) agregué a la lista de las anteriores a dos acciones que iban a dar que hablar en los próximos meses: Nokia y Green Mountain Coffee. Desde ese momento a la fecha Nokia subió un 59,2% y Green Mountain un 108,5%.

De estas cinco acciones, para 2013 me quedo con Netflix y RIMM, por diferentes motivos que hacen que mis expectativas se matengan favorables para estos activos. El principal motivo, que toca de cerca a ambos, es un potencial “takeover”.

El 2013 será desafiante y vibrante. Juntos compartiremos esta experiencia.

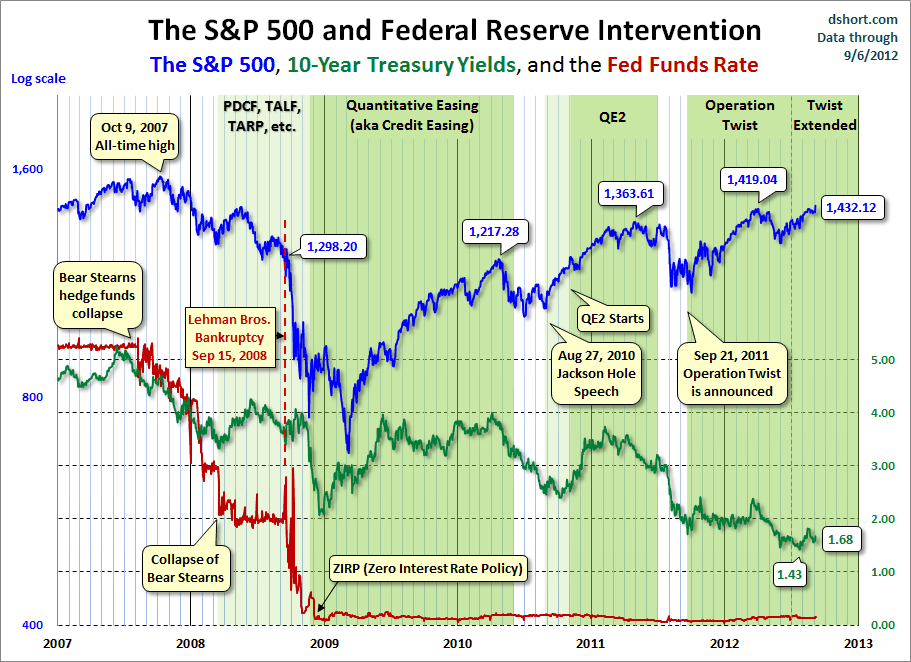

- Considerando las últimas nueve transiciones presidenciales, en siete de ellas el S&P 500 mostró subas y en dos de ellas caídas.

- Considerando los nueve períodos, el mercado tuvo un desempeño promedio negativo de 0,245%. Este dato está fuertemente influenciado por la caída marcada del mercado durante la transición de la llegada de Obama al poder tras la crisis inmobiliaria subprime.

- Desde 1976 a la fecha, siempre que un mandatario fue reelecto, el mercado subió durante la transición.

- Cuando hubo un cambio en el partido gobernante, el mercado se comportó errático. Rendimiento neutro con la llegada de Reagan en 1981, suba con la asunción de Clinton en 1993 y caída profunda con la llegada de Obama en 2009.

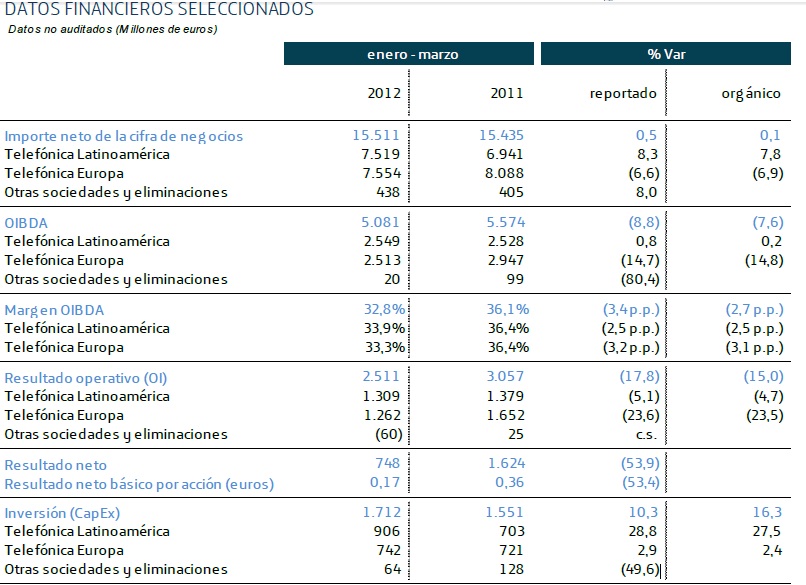

- Profundización de la crisi en España e impacto negativo sobre la continuidad de la Unión Europea

- Brusca desaceleración del crecimiento en Latinoamérica

- Cambio de reglas jurídicas en dicha región, con medidas expropiatorias en el máximo extremo

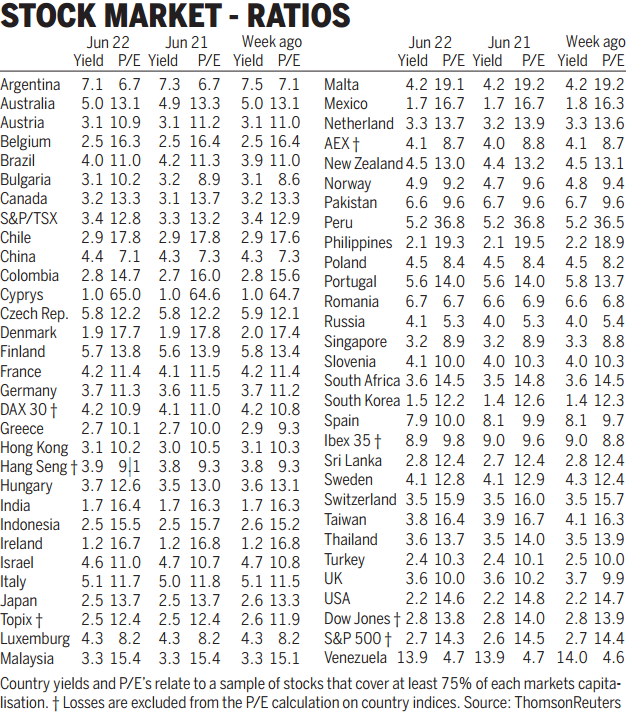

- Dentro de los mercados desarrollados, el mercado de Dinamarca y el de Suiza son los que más caros se presentan, con ratios P/E 17,7x y 15,9x respectivamente.

- En el contexto de mercados emergentes, pero con un grado de desarrollo importante, Filipinas y Chile son los más sobrevaluados, con un P/E de 19,3x y 17,8x.

- Finalmente, dentro de los mercados emergentes los de Malasia, Taiwán y Perú son los que mayor valores de P/E presentan.

- Yahoo! se desprendió de su unidad Alibabá, al tiempo que firmó un convenio con CNBC para enriquecer su sitio de Finanzas. Mejora la posición de liquidez y agrega lazos comerciales con empresas de mucha reputación. En el lado negativo, sigue perdiendo terreno frente a Google y Bing (buscador de Microsoft).

- Reserach in Motion dejó definitivamente de lado la lucha por mayor participación de mercado con Apple y Samsung, situación que le es favorable para que se focalice en mercados emergentes con fuerte potencial, entre ellos India y Brasil.

- Netflix ha desembarcado en el Reino Unido, mientras que el control y la penalización a sitio de streaming ilegales en Latinoamérica y los Estados Unidos le abre una puerta para posicionar su negocio en esos mercados.

Nunca debemos olvidar que son posiciones meramente especulativas y que por eso debemos considerar exponer un muy bajo porcentaje del portafolio a estas jugadas (no mayor al 5% del total).

Lo que sí resulta una novedad para muchos son los requisitos que un inversor local debería reunir para intentar participar de la IPO.

“Hay que pensar que la expectativa es grande en todo el mundo. Pero la cantidad de acciones disponibles serán absorbidas seguramente por los inversores institucionales más importantes de Estados Unidos y del mundo”, remarcó Diego Martínez Burzaco, economista jefe de Inversor Global. Y agregó, “si es difícil para el inversor minorista norteamericano, mucho más lo es para un argentino”.

Para poder tener una mínima esperanza de acceder a acciones de Facebook, el inversor argentino debería contar ya con una cuenta en el mercado americano.

“La otra posibilidad sería a través de algún broker local, pero en ese caso sería a partir de la cuenta propia del broker. La otra chance sería si circunstancialmente Facebook lance el cedear para ingresar en el portfolio minorista”, detalló Martínez Burzaco.

La otra chance para los accionistas argentinos sería que Facebook deje acciones disponibles cuando salga a cotizar. De todos modos, sólo podrían hacerlo aquellas personas que ya tienen una cuenta propia en los Estados Unidos.

“Consultas para entrar en Facebook o cómo hacer para ingresar hay y nos llegan todos los días más. Es la verdad. Todos quieren participar pero será una operación muy difícil. Todos quieren formar parte porque recuerdan lo que pasó con LinkedIn que, en el primer día que salió a la bolsa, subió más del 100%”, destacó.

Jorge Compagnucci, analista de Fénix Report, también dio su visión respecto a las trabas que contarán los inversores locales a la hora de participar de este negocio. “Básicamente los que adquieran acciones en la oferta inicial serán fondos que están obligados a ampliar el abanico de riesgo. Que hoy Facebook salga, para muchos inversores locales no es una buena noticia porque es señal de que estamos próximos a una gran corrección”, dijo.

¿Cuáles son los requisitos?

En primer lugar, el operador local debe abrir una cuenta en los Estados Unidos y, luego operar a través de un brooker, un agente de bolsa en Argentina autorizado.

Actualmente, en hay agentes de bolsa que ’tercerizan’ las operaciones afuera. Pero en cierta manera, en estos casos, no es una operación con todas las disponibilidades legales porque las acciones de compra venta se realizarían a través de un subcuenta que tiene el agente de bolsa en el exterior.

Algunos analistas locales coinciden, por ejemplo, que Argentina no desarrolló jamás un volumen de negocios importante porque muchos de los brokers que operaban en Argentina se fueron a los Estados Unidos.

Pero también existen otras opciones. El inversor común puede invertir en Wall Street mediante una terminal que se descarga por internet y puede hasta ejecutar una orden desde su hogar. El inconveniente es que se supone que ya no se pueden abrir, porque desde hace más de dos años no se pueden realizar envíos de dinero al exterior.

Una forma para poder enviar dinero al exterior es mediante la liquidación de dólares a través de la operatoria del contado con liquidación.

“El inversor compra títulos en dólares y los vende en el exterior. Una vez allí, a las 72 horas pasa a contar con el dinero en dólares y puede operar”, detalló otro operador que prefirió no ser nombrado.

Otras posibilidades

Algunos inversores locales deciden abrir una cuenta en los Estados Unidos mediante sitios de Internet (como, por ejemplo, Ameritrade).

En ese estilo de sitios, se pide al interesado que complete un formulario con su perfil (una especie de incorporación en la cual el inversor debe demostrar conocimiento de lo que está solicitando) y al tiempo, una vez ya enviada la solicitud, la firma envía al interesado un mail de acceso.